- Ипотека при разводе — как перевести кредит с двух заемщиков на одного

- Ипотека живет дольше любви?

- Солидарная ответственность кошельку покоя не дает

- Переведи меня через кредит

- Три необходимых шага при переводе солидарного кредита в индивидуальный

- Брачный договор спешит на помощь

- Что нужно прописывать в брачном контракте

- Кто может погашать за вас ипотеку?

- Погашение ипотеки за другого человека

- Что нужно для погашения ипотеки за другого человека?

- Погашение ипотеки созаемщиками

- Что делать, если ипотеку можно погашать только в другом городе?

- Может ли претендовать на долю в квартире созаемщик по ипотечному кредиту? Его права и обязанности

- Правовой статус созаемщика при оформлении ипотеки

- Права. Отличия от поручителя

- Предъявляемые требования

- Может ли созаемщик стать собственником квартиры

- Получение налогового вычета

- Ипотечный кредит после развода, если супруги созаемщики

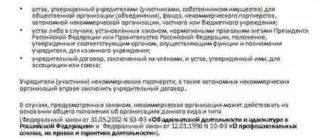

- Законодательный аспект вопроса

- Последствия оформления ипотечного займа супругами

- Варианты решения данной проблемы

- Изменение условий договора займа

- Отказ от ипотеки

- Переоформление прав на недвижимость

- Созаемщик по ипотеке. Ответственность. Какие права он имеет на квартиру

- Законные права и обязанности созаемщика по ипотеке

- Ипотечный кредит. Права созаемщика-супруга

- Общий кредит после развода. Можно ли выйти из созаемщиков по ипотеке

- Особые случаи раздела ипотеки при наличии созаемщика

- Материнский капитал

- Банкротство созаемщика

- Военная ипотека

- Как доказать, что кредит платит только один заемщик

Ипотека при разводе — как перевести кредит с двух заемщиков на одного

Делить имущество при разводе бывает непросто, особенно, если в деле «замешана» квартира. Еще сильнее ситуация запутывается, когда эта самая квартира взята в ипотеку, и созаемщиками выступают оба супруга. Что делать с долговым обязательством при разводе? Может ли один из супругов перевести кредит на себя без риска потерять квартиру? «Кредиты.ру» разбирались в юридической коллизии.

Ипотека живет дольше любви?

Как утверждает популярный писатель Фредерик Бегбедер – любовь живет три года. Прав он или нет, но статистика разводов на его стороне: в России распадается в среднем 50% браков, из них значительная часть – в первые пять лет совместной жизни.

Между тем средний ипотечный кредит берется на 10 лет… И банк абсолютно не волнует, разводится пара или не разводится: кредитные платежи должны поступать точно по графику, иначе возникает риск лишиться квартиры вообще. Вот и получается, что «помидоры вянут», а с кредитом надо что-то срочно решать, и договариваться, кто, как и в каком объеме гасит обязательства перед банком.

Стоит учесть, что даже если расставание супругов прошло отнюдь не мирно, варианты «Сам (а) плати свой дурацкий кредит» или «Квартира куплена на мои деньги, ты здесь никто» – «не прокатят». Почему?

Согласно Гражданскому и Семейному кодексам, все имущество, нажитое в браке, независимо от личного вклада каждого из супругов в его приобретение, считается совместной собственностью. То есть, если муж работал на двух работах, а жена была домохозяйкой, права супругов на купленную в период брака квартиру все равно по закону признаются равными.

[attention type=yellow]Но это еще не все. Платежи по ипотеке, осуществленные в процессе семейной жизни, также считаются произведенными за счет совместного имущества.

[/attention]Поэтому при разводе, если квартира остается супругу-заемщику, второй (не являвшийся ни заемщиком, ни поручителем) имеет право либо на половину денег, внесенных по кредиту, либо на долю в собственности.

Вроде бы, все понятно, и с законом не поспоришь; однако на практике чаще встречается другая ипотечная коллизия.

Солидарная ответственность кошельку покоя не дает

Когда за ипотекой обращается официальная супружеская пара, банки чаще всего предлагают (а то и выдвигают требование) записать мужа и жену в созаемщики. Это дополнительная страховка для кредитной организации, поскольку созаемщики несут солидарную ответственность по обслуживанию долга, и если один «увиливает» – можно спросить с другого.

Солидарная ответственность на стадии покупки квартиры имеет плюсы и для заемщиков, так как позволяет представить совокупный доход и, соответственно, получить кредит в большем размере. Минус в том, что в случае развода супруги теряют все бонусы брака, теряют часть имущества, однако сохраняют совместное обязательство по выплате кредита. Чем это чревато?

Вот одна житейская история из копилки «Кредитов.ру». Лилия и Сергей поженились вскоре после института, через пару лет стали родителями и решили взять ипотеку, чтобы решить квартирный вопрос.

Кредит сумме 4 200 000 (с учетом процентов) оформили на 7 лет как созаемщики. Ежемесячная выплата по кредиту составляла 50 000 рублей. Но через три года семейная жизнь дала трещину… Супруги подали на развод.

Заодно прояснили вопрос с ипотекой: каждый из них должен оплачивать половину ежемесячного взноса – 25 000 рублей.

Солидарная ответственность заемщиков предполагает «дележ» ипотечного платежа по принципу «50 на 50».

Для Сергея, который привык полностью обеспечивать семью, это была совсем небольшая сумма. Для Лилии, чей доход понизился после декретного отпуска, платеж оказался непосильным.

И хотя при разделе имущества ей могли присудить более 50% квартиры, поскольку с ней оставался ребенок, это ситуацию не улучшало: ведь за большую долю полагается и больший взнос… Сергей предлагал свою помощь, но женщина, глубоко обиженная на супруга, не хотела никаких соглашений с ним.

[attention type=red]Она стала настаивать на продаже квартиры с тем, чтобы досрочно выплатить кредит и разделить остаток денег. Цены на рынке недвижимости в это время просели, по оценкам риэлтеров, квартира должна была уйти с дисконтом 10-15%, а после уплаты остатка долга перед банком, заемщикам достались бы копейки…

[/attention]На них можно было купить разве что по комнате в области – вместо отличной «двушки» в зеленом районе…

Подобных историй — масса. К сожалению, в случае развода не всегда можно рассчитывать, что оба супруга предпочтут разумное и взаимовыгодное поведение. Между тем, возможности для благополучного разрешения проблемы есть. И оставаться созаемщиками супругам вовсе необязательно. Главное- суметь договориться на берегу.

Переведи меня через кредит

Герой вышеприведенной истории все же убедил бывшую супругу не идти на крайнюю меру с продажей квартиры. Он предложил переоформить недвижимость (а заодно и все кредитные обязательства по ней) на себя одного, при условии, что жена и дочь смогут по-прежнему жить в ипотечный квартире, а после погашения кредита половина жилья будет подарена дочери.

Ни закон, ни внутренние правила банков не препятствуют «соломоновым решениям» созаемщиков, которые решили договориться о пересмотре взаимных обязательств.

Как было сказано выше, законодателям важно соблюдение норм Гражданского и Семейного кодекса, а банкам — соблюдение графика платежей. Это хорошая новость.

«Ложка дегтя» в том, что придется выполнить немало формальностей, и выполнить аккуратно.

Три необходимых шага при переводе солидарного кредита в индивидуальный

- Подача заявления. Созаемщик, который собирается стать единоличным заемщиком и собственником недвижимости, должен подать в банк заявление с просьбой о переводе ссуды.

- Сбор документов. После того, как банк примет заявление, необходимо заново собрать пакет документов для представления в кредитный комитет.

Перечень документов назовет банк (могут быть индивидуальные требования), но обязательно понадобятся подтверждения занятости и кредитоспособности (трудовая книжка, справка о доходах и т.п.).

- Заключение с бывшим супругом соглашения о разделе имущества.

Если кредитный комитет одобрит перевод ссуды, супругам необходимо составить нотариально заверенное соглашение о разделе собственности. Это соглашение, во-первых, должно включать пункт, описывающий порядок пользования кредитными средствами, во-вторых, должно быть согласовано с кредитором (то есть с банком).

Все изменения, связанные с разделом залогового имущества, определением долей и т.п., нужно будет регистрировать Едином государственном реестре прав (ЕГРП). Так что потребуется еще и оплата госпошлины.

Все «манипуляции» с ипотечным кредитом и залоговым имуществом, совершенные без ведома и согласия банка, незаконны и могут быть оспорены по суду.

Поэтому после того, как супруги выполнили все вышеописанные действия, последнее слово должен сказать банк.

Хотя перевод ссуды с двоих созаемщиков на одного несет дополнительные риски, банк обычно не отказывает, если подтвержденная кредитоспособность заемщика соответствует размеру долгового обязательства. Кроме того, возможно взимание комиссии за осуществление такой операции, по внутренним тарифам банка.

И наконец, форма нового документа по ипотеке остается на усмотрение кредитора: это может быть как дополнительное соглашение к существующему договору, так и совершенно новый кредитный договор.

При переводе ссуды, оставшийся заемщик должен вернуть бывшему супругу сумму, соответствующую его доле кредита, выплаченной в период брака (по принципу солидарной ответственности).

Это немаленькие деньги, однако сумма может быть изменена по договоренности супругов, отраженной в соглашении о разделе имущества.

Но право полной собственности на квартиру переходит к тому, кто остается в «ипотечном марафоне».

Брачный договор спешит на помощь

Российская ментальность отвергает (пока еще) такую прагматичную форму регулирования «высоких отношений», как брачный контракт. Между тем этот документ, заключенный в момент женитьбы, в процессе брака или даже перед самым разводом может существенно упростить ситуацию с переводом ипотечного кредита, а также с другими материальными обязательствами в случае развода.

Что нужно прописывать в брачном контракте

Юристы и специалисты по ипотечному кредитованию рекомендуют супругам, которые одновременно являются созаемщиками по ипотеке, заранее согласовать и прописать в брачном контакте следующие пункты:

- Кто и в каком объеме делает первоначальный взнос по кредиту;

- Кто приобретает право собственности на квартиру (оба супруга или один, в каких долях);

- Порядок компенсации ипотечных выплат в случае развода, размер выплат;

- Особые условия в случае рождения детей.

Банки приветствуют брачные контракты. Во-первых, наличие такого документа само по себе становится дополнительным плюсом при оценке заемщика.

Во-вторых, в случае развода, можно избежать многих формальностей, поскольку все основные договоренности уже достигнуты.

Для супругов-созаемщиков это тоже хорошая подстраховка – даже если случится так, что брак (увы) распадется, материальные интересы каждого будут защищены, и вопрос с кредитными платежами мирно урегулирован.

Источник: https://credits.ru/publications/377163/kak-perevesti-ipotechnyj-kredit-s-dvuh-zaemschikov-na-odnogo-v-sluchae-razvoda/

Кто может погашать за вас ипотеку?

Погашение ипотеки растягивается на долгие годы. За это время сложно угадать, что может случиться, и основному заемщику бывает иногда сложно самостоятельно лично посетить отделение банка и сделать платеж.

Банки не препятствуют, если платежи будет совершать другое лицо, поскольку ему невыгодно, что случилась просрочка и деньги не поступили на счет.

Фактически заплатить сумму ежемесячного платежа может любой другой человек, которому нужно знать сумму, счет и ФИО заемщика.

Отказать ему в этом не должны. Однако, стоит сразу отметить, что никакой информации по договору и пояснений ему могут не дать, так как она является конфиденциальной. Рассмотрим подробнее, кто может погашать ипотеку вместо заемщика, что для этого нужно знать, как могут платить созаемщики, что делать, если нужно оплачивать в другом городе?

Погашение ипотеки за другого человека

В процессе выплаты ипотеки заемщик продолжает работать, заниматься повседневными делами, ездить отдыхать в отпуск. Иногда работа носит разъездной характер и командировки попадают на даты погашения ипотеки.

Конечно, самые предусмотрительные клиенты вносят заранее нужную сумму с запасом, чтобы потом не волноваться по поводу оплаты.

Но это, скорее всего, исключительные случаи, поэтому часто возникает проблема оплаты ипотеки, если заемщик не может сделать это физически сам.

В данном случае можно:

- Обеспечить сумму на счете дистанционно. Для этого можно воспользоваться услугами интернет-банка. Возможность оплатить ипотеку в личном кабинете предоставляют почти все банки. Достаточно лишь пополнить карту и с нее перевести деньги на кредитный счет. Трудность может возникнуть в том, что нет возможности пополнения карточки из-за отсутствия банкоматов или большой комиссии сторонних банков. Как вариант, можно попросить другого человека перевести деньги на карту.

- Попросить другого человека оплатить ипотеку в отделении банка. Чтобы внести деньги на ипотечный счет, достаточно знать номер счета ( или полные реквизиты в зависимости от банка) и иметь нужную сумму. Банки обычно не препятствуют тому, что по кредиту платит не сам заемщик, а стороннее лицо. Каждый платеж обеспечивает возвратный поток выданных денег, поэтому кредитору будет невыгодно, если он прекратиться. Правда, стоит сразу сказать, что никакой финансовой информации ему не скажут, включая остаток долга, данные о заемщике и проч. Сделать частично-досрочное или полное погашение посторонний человек также не сможет.

- Оформить доверенность на управление счетом. Генеральная доверенность составляется у нотариуса и за нее нужно внести определенную плату. Выдается она на три года. Доверенность можно оформить на один вид операций, например, внесение ипотечных платежей и получение выписок, подписание заявлений от имени клиента на частичное или полное погашение. По доверенности банки обслуживают более охотно, чем, если человек просто пришел и захотел заплатить за кого-то.

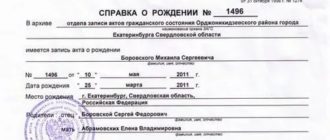

Что нужно для погашения ипотеки за другого человека?

- Свой паспорт. Внесение будет осуществляться от имени того человека, который его делает. В квитанции об оплате будет написано, что вносителем является, например, Иванов И.И., а владельцем счета – Петров А.А. Здесь, в принципе, нет ничего страшного, правда, если вноситель от своего имени делает часто платежи, то он может подать в суд и отсудить часть недвижимости, поскольку именно он за нее платил, даже не важно, что не из своих средств. Такое, нечасто, но встречается.

- Реквизиты для оплаты. Здесь достаточно бывает только номер счета, номер договора и от какого числа. Последние два необязательны, но специалисту в банке будет легче провести платеж и не ошибиться в счете.

- Деньги. Нужная сумма должна поступить на указанный счет.

Погашение ипотеки созаемщиками

В семейной ипотеке муж и жена автоматически становятся созаемщиками, поэтому несут солидарную ответственность по выплате долга. Банку здесь не важно, кто именно будет оплачивать.

Это может делать кто-то один из созаемщиков, или оба могут вносить пропорциональные доли. Главное, чтобы в указанную дату платеж поступил на счет и был списан в счет погашения долга.

[attention type=green]Банк предоставляет всю информацию по ипотеке любому созаемщику, оформление специальных доверенностей не требуется.

[/attention]В случае развода, когда супруги начинают делить имущество, может возникнуть спор по платежам (кто больше заплатил и у кого больше будет доля).

Что делать, если ипотеку можно погашать только в другом городе?

Иногда ипотечные центры расположены не во всех городах, например, ипотека оформлялась в Москве, а заемщик сам живет в Саратове, где нет присутствия ипотечного банка. В данном случае есть несколько способов, как оплатить такую ипотеку:

- В другом банке по реквизитам. Межбанковкий платеж отправляется в течение 3-10 рабочих дней, поэтому стоит заблаговременно его отправить. Стоит помнить, что если какие-то реквизиты указаны неверно, то платеж может вернуться и не поступить не счет, что вызовет просрочку. За платеж придется платить комиссию. Иногда у ипотечных центров есть партнеры, которые принимают платежи без комиссии. Об этом нужно уточнить, когда обсуждаются способы оплаты.

- Погашение в личном кабинете. Данный способ существует практически в любом банке. В онлайн-кабинете можно погашать кредит, находясь даже в другой точке планеты, главно, чтобы на счете для погашения или карте была нужная сумма. Например, погашать можно с зарплатной карты, или попросить кого-то пополнить данную карту.

- Попросить знакомых. Если есть знакомые в том городе, где нужно оплачивать ипотеку, то можно попросить их. Недостаток этого способа: неудобно беспокоить человека, и знакомый должен быть надежным и ответственным.

Таким образом, погашать ипотеку, в лучшем случае, должен сам заемщик. Если он этого не может сделать в силу определенных обстоятельств, то можно воспользоваться указанными выше способами. Важно, о таких ситуациях лучше сразу уточнить в банке: кто может погашать, и какие документы понадобятся, поскольку требования кредиторов могут различаться.

Источник: https://mycredit-ipoteka.ru/raschet_dosrochnoe_pogashenie/kto-mozhet-pogashat-za-vas-ipoteku.html

Может ли претендовать на долю в квартире созаемщик по ипотечному кредиту? Его права и обязанности

– Добрый день. При попытке оформить ипотечный кредит банк отказал в предоставлении всей требуемой суммы на покупку квартиры из-за недостаточного дохода.

Менеджер сказал, что через некоторое время я смогу подать заявку на оформление ипотеки вновь, но получить нужную сумму можно только при условии привлечения созаемщика.

Расскажите, какими правами будет обладать созаемщик, и сможет ли он в дальнейшем оформить право собственности на квартиру?

Правовой статус созаемщика при оформлении ипотеки

Под созаемщиками понимают солидарных заемщиков, от которых банк может истребовать возврата всей суммы задолженности по кредиту. Это значит, что при формировании просрочки банк вправе истребовать погашения задолженности от одного заемщика или от обоих.

По ипотечному договору может быть как один созаемщик, так и несколько (обычно до 2-3 человек). Обычно дополнительные созаемщики привлекаются, когда доходов супругов оказывается недостаточно для оформления всей суммы ипотеки.

Пока кредит не погашен, каждый созаемщик должен нести ответственность перед банком в части всей суммы задолженности. Банк не обязан урегулировать вопрос, кто будет погашать ипотеку и в какой пропорции. По сути, для банка имеет значение только то, чтобы ежемесячные платежи регулярно вносились на счет, а кто это будет делать и в какой пропорции – для него роли не играет.

При погашении ипотеки одним созаемщиком тот может потребовать от другого возврата части денежных средств. В законодательстве данная возможность именуется регрессным требованием, и она распространяется на отношения между основным заемщиком и созаемщиком. Например, заемщик погасил по ипотеке 3 млн р., в дальнейшем он вправе обратиться к созаемщику для погашения своей доли 50% в размере 1,5 млн р.

Созаемщики по кредиту могут как иметь родственные связи, так и не иметь их. Наиболее часто заемщик и созаемщик – это муж и жена. Но в качестве созаемщика могут выступать не только супруги, но и дети, сестры и братья, партнеры по бизнесу.

Права. Отличия от поручителя

Права созаемщика существенно отличаются от прав поручителя по ипотеке:

- Созаемщик обладает равными с заемщиком правами на квартиру.

- У созаемщика равная с заемщиком ответственность по ипотечному кредиту. Созаемщик обязан погасить задолженность заемщика по ипотеке, и он также несет всю кредитную нагрузку, если по каким-то причинам заемщик не внес свою часть платежей.

- Дополнительные условия договора могут изменять права, обязанности и ответственность созаемщика.

- Созаемщик лишен права отказа от своих обязательств в одностороннем порядке.

- Права созаемщика на квартиру определены его правовым статусом при оформлении.

- Право на оформление вычета при ипотеке принадлежит заемщику и созаемщику.

Созаемщик не вправе в одностороннем порядке отказаться от своих ипотечных обязательств. Право на выход из состава заемщиков для созаемщика обычно возникает только через суд, так как банки неохотно идут на изменение условий кредитного договора. Так, договориться с банком иногда допускается путем вывода одного созаемщика и привлечения вместо него – другого.

Вывод созаемщика из ипотечного договора может быть оправдан при расторжении брака и наличии судебного решения по разделу имущества. В решении суда должно значиться, что одна из сторон берет на себя выплату задолженности, а вторая отказывается от претензий к объекту.

Предъявляемые требования

Так как ответственность созаемщика по ипотечному договору не меньше, чем у основного заемщика, то банки проверяют его на платежеспособность, уровень доходов, качество обслуживания задолженности в прошлом и пр. Требования к созаемщикам обычно такие же, как и к заемщикам:

- Наличие российского гражданства, постоянной или временной регистрации.

- Хорошая кредитная история.

- Наличие трудового стажа – 3-6 месяцев.

- Возраст – от 21 года до 60 лет.

- Достаточный уровень платежеспособности.

Так, например, в Сбербанке к дополнительным требованиям к созаемщикам относят отсутствие статуса ИП, руководителя предприятия или собственника бизнеса.

Может ли созаемщик стать собственником квартиры

При приобретении квартиры в ипотеку созаемщики могут быть собственниками жилья или оформят его на кого-то одного. Если основной заемщик и созаемщик оба решили стать собственниками, то пропорции они определяют самостоятельно (иногда при участии банка). В некоторых случаях право собственности созаемщика на квартиру в ипотеке прописывается в кредитном договоре.

Квартира все равно весь период погашения долговых обязательств будет находиться в залоге у банка, а деньги допускается истребовать с любого должника. Особенно такая ситуация может стать неприятной тем созаемщикам, которые не оформили на себя право собственности на квартиру, а банк обратился к ним с требованием полностью погасить долг за основного заемщика-собственника.

Важно понимать, что созаемщик может стать собственником объекта недвижимости или не являться таковым, но это никак не уменьшает его ответственности перед кредитором.

Право собственности возникает у созаемщика независимо от наличия или отсутствия между ними брачного союза. Но в отношении созаемщиков-супругов действуют определенные особенности. При оформлении ипотеки в браке муж и жена становятся созаемщиками в обязательном порядке.

Это законодательное требование. Приобретенная в ипотеку квартира становится их общей совместной собственностью. И даже если за ипотечную квартиру жена фактически не внесла ни копейки, то она вправе претендовать на получение 50% в собственности при разводе.

Изменить положение дел и оформление квартиры в совместную собственность при нахождении в официальном браке супруги вправе, только оформив брачный договор с режимом раздельной собственности.

В нем они могут прописать, что квартира переходит в пользу определенного собственника при покупке (например, только жене) или распределить доли в произвольном порядке: 70% – мужу и 30% – жене.

Таким образом, право собственности созаемщика на недвижимость может быть регламентировано соглашением с заемщиком, ипотечным договором или брачным контрактом.

Получение налогового вычета

Если у созаемщика и заемщика равные обязательства, означает ли это, что созаемщик может оформить налоговый вычет за покупку недвижимости? Да, но только при соблюдении определенных условий.

Первое, что необходимо учесть – это лимиты для оформления вычета. По расходам на приобретение недвижимости они составляют 2 млн р. По расходам на погашение ипотечных процентов – 3 млн р.

Второе – это возможность оформления вычета только в том случае, если созаемщик платит по ипотеке. Заемщик и созаемщик будут оформлять вычеты самостоятельно, как отдельные налогоплательщики.

Созаемщику предстоит подтвердить в налоговой инспекции факт внесения платежей по ипотеке со своей стороны. Если платежные документы оформлены только на одного заемщика, то созаемщику вычет по налогам не вернут.

Но это правило распространяется только на тех заемщиков и созаемщиков, которые не состоят в браке друг с другом.

Третье – у созаемщика должно быть оформлено право собственности. Если квартира полностью оформлена на заемщика, то созаемщику вычет не полагается, даже если он фактически платит по кредиту.

[attention type=yellow]Так как квартира обычно оформляется в долевую собственность, то право созаемщика на вычет предоставляется в пределах стоимости его доли. Например, квартира стоит 4 млн р, доля созаемщика – 20%. Следовательно, вычет он может оформить с суммы не более 800 тыс. р.

[/attention]Остаток вычета созаемщик вправе перенести на другой объект. Данная возможность не распространяется на оформление вычета на ипотечные проценты.

Для созаемщиков в официальном браке не имеет значения, на кого из них оформлена квартира, кто платит и кто зарабатывает на погашение ипотеки. Вычеты супругам предоставляются с учетом распределения вычетов в любой пропорции по усмотрению сторон.

Таким образом, созаемщикам принадлежит право на оформление доли в собственности в квартире. Такое право созаемщику принадлежит наряду с основным заемщиком. Но созаемщик может отказаться от оформления права собственности на себя. В то же время нужно понимать, что созаемщик несет равную ответственность с заемщиком по кредитным обязательствам в отличие от поручителя.

Не нашли ответа на свой вопрос? Звоните на телефон горячей линии 8 (800) 350-34-85. Это бесплатно.

Источник: https://zakonguru.com/nedvizhimost/priobretenije/ipoteka/pravo-na-dolyu.html

Ипотечный кредит после развода, если супруги созаемщики

Ипотечным договором предусматривается возможность участия в качестве созаемщика супруга лица, выступающего в роли основного должника.

Однако, что делать, если впоследствии супруги решили развестись?

Законодательный аспект вопроса

Вопрос разделения ипотечных обязательств при разводе регулируется следующими нормативными актами:

- Семейным кодексом РФ;

- Гражданским кодексом России.

Так, в соответствии с нормами семейного законодательства любая собственность, приобретенная в браке, является общей собственностью супругов.

В случае судебного раздела общей собственности между супругами, разделу также подлежат долги, которые образовались во время семейных отношений.

Гражданское законодательство содержит норму, согласно которой раздел ипотечного обязательства между супругами возможно только при условии согласия кредитной организации.

Последствия оформления ипотечного займа супругами

На основании норм Семейного кодекса при оформлении ипотечного займа одним из супругов, в роли созаемщика автоматически регистрируется второй супруг.

Выступая в роли созаемщика, второй супруг берет на себя такую же ответственность по исполнению обязанности выплаты ипотечных взносов. В случае неисполнения обязанности первым супругом, кредитная организация будет требовать выплаты средств со второго члена семьи.

Помимо возникновения обязанностей, у созаемщика возникает право на жилую площадь в виде доли. Как правило, эта доля равна половине от общей жилой площади имущества. Однако договором об ипотечном займе может быть установлено и другое соотношение долей.

В случае если один из супругов не хочет нести материальное обязательство перед банком и не претендует на новую недвижимость, должен быть составлен брачный договор, где указываются виды собственности каждого из семейной пары, а также устанавливаются права и обязанности по отношению к недвижимости, приобретаемой в будущем.

В случае если брачного договора между супругами не составлено, и они решили развестись, ипотечную недвижимость, а также обязанности по выплате денежных средств можно разделить в судебном порядке.

Варианты решения данной проблемы

Супруги, принявшие решение о разводе и являющиеся созаемщиками по ипотечному обязательству, должны:

- Осуществлять взнос ипотечных средств в прежнем режиме, без изменения условий возвращения средств и прав собственности на жилое помещение. В этом случае супругами после информирования банка взнос платежей осуществляется по прежним правилам;

- Обратится с заявлением о переходе прав собственности только к одному супругу. В этом случае необходимо в банковскую организацию обратится с заявлением о переводе долга на одного из супругов. В случае удовлетворения заявления банком составляется дополнительное соглашение, в котором указывает права и обязанности единственного заемщика, а также устанавливается новая периодичность платежей и их сумма;

- Разделить в судебном порядке права собственности на недвижимость, а также обязательства по возврату ипотечного долга. Для этого следует подать гражданский иск в суд с просьбой о разделе совместного имущества. Судом в процессе заседания, опираясь на соотношение долей супругов в отношении собственности, будет установлен порядок последующей оплаты ипотечных взносов;

- Осуществить погашение ипотечного кредита досрочно, а затем осуществить продажу собственности. Выбрав этот путь разрешения спорной ситуации, обратите внимание, что до полного погашения долга, продажа собственности недопустима, поскольку недвижимость имеет статус обремененной;

- Отказаться от исполнения обязательств и дождаться реализации собственности на торгах банковской организацией. В этом случае, обремененная квартира будет реализовываться банковской организацией самостоятельно. Деньги, полученные от продажи недвижимого имущества, буду засчитаны в счет погашения ипотеки.

Независимо от принятого решения, супруги в обязательном порядке должны проинформировать банковскую организацию о разводе.

Изменение условий договора займа

Вывести созаемщика из ипотечного обязательства при разводе можно несколькими способами:

- Добровольно, при обращении в банковское учреждение с соответствующим заявлением. В этом случае основному заемщику необходимо найти дополнительного второго созаемщика, вместо выбывающего. Выбывающий супруг в свою очередь должен в письменном виде выразить свое согласие на выход из обязательства, это согласие в обязательном порядке должно быть заверено нотариусом. Если банковская организация будет согласна, как ранее было указано, будет составлено дополнительное соглашение, которое будет отвечать новым условиям;

- Решить вопрос о распределении обязательств можно и без участия кредитного учреждения. Для этого следует обратиться в суд. После принятия решения судом и вступления его в юридическую силу следует обратиться в Россреестр с заявлением о выдаче нового свидетельства о праве собственности. Основанием выдачи нового документа будет являться судебное решение. Далее с судебным решением и новым свидетельством следует обращаться в банк с заявлением об изменении условий ипотечного договора.

Отказ от ипотеки

Основываясь на ранее указанной информации, можно сделать вывод, что отказ от ипотеки реализовывается несколькими путями:

- Добровольно одним из супругов, путем составления письменного, нотариально заверенного отказа от исполнения обязательств, а также от добровольного отказа от собственности на это имущество. Если банковская организация согласится с этой просьбой, то она инициирует перерегистрацию прав собственности в регистрирующем органе, а также составит дополнительное соглашение к основному договору;

- В судебном порядке на основании решения судебного органа. После вынесения соответствующего решения, основной созаемщик приобретает право перерегистрировать собственность без согласия банка;

- На основании брачного договора, в котором должно быть указано, что один из супругов не претендует на приобретенную в собственность ипотечную недвижимость при разводе.

Переоформление прав на недвижимость

Поскольку собственность на ипотечную недвижимость зарегистрирована до полного погашения кредита с обременением, супругами-созаемщиками не может быть самостоятельно реализована процедура переоформления прав на имущество.

Для того, чтобы перерегистрировать права собственности необходимо согласие банка.

Банк в этом случае выдаст договор, в котором вместо предыдущих созаемщиков, будут указаны данные только одного супруга (главного заемщика).

Этот документ будет являться основанием для того, чтобы регистрирующий орган переоформил право собственности и выдал соответствующее новое свидетельство о собственности. При этом недвижимость будет дальше находиться под обременением.

[attention type=red]Еще одним вариантом переоформления собственности является вступившее в силу решения суда. Для регистрирующего органа оно также является основанием внесения новых данных о лице, признанном собственником.

[/attention]Правила переоформления ипотечного займа при разводе рассмотрены в следующем видеосюжете:

Рекомендуем другие статьи по теме

Источник: http://posobie-help.ru/subsidii/nedvizhimost/ipoteka-posle-razvoda.html

Созаемщик по ипотеке. Ответственность. Какие права он имеет на квартиру

Приобретение жилья на условиях ипотеки – это самый распространенный способ, позволяющий улучшить свои жилищные условия для большей части населения в нашей стране и во всем мире.

При оформлении договора банки предъявляют строгие требования к уровню платежеспособности кредитуемых лиц.

Увеличить недостаточный уровень доходов можно, если привлечь созаемщиков, обладающих надежным доходом и согласных разделить все риски кредитования с основным участником.

Законные права и обязанности созаемщика по ипотеке

Ипотека – это договор между физическим лицом и банком, согласно которому финансовое учреждение предоставляет долгосрочный кредит на покупку жилья под залог приобретаемого имущества. Со стороны кредитуемой стороны договор может подписывать не один человек, а несколько. Обычно такой способ применяется в случаях, если:

- кредитуемое лицо не имеет достаточного уровня доходов;

- участники кредитования находятся в законном браке;

- заемщик не отвечает ряду других требований (стаж постоянной работы, прописка, трудоустроенность);

- жилье приобретается на имя несовершеннолетнего лица.

На практике заемщики прибегают к помощи посторонних поручителей или созаемщиков, поэтому необходимо осознавать разницу между этими понятиями.

Права созаемщика по ипотеке такие же, как у основного получателя кредита, т.е. он в дальнейшем может претендовать на выкупленное в ходе ипотеки жилье.

С другой стороны, обязанности созаемщика аналогичны требованиям к заемщику. Он должен предоставить полный пакет документ, требуемый для оформления ипотеки, и соответствовать основным требованиям.

В качестве созаемщика могут выступать лица, имеющие:

- гражданство Российской Федерации;

- постоянное место работы (стаж работы отличается в разных банках и составляет от 6 месяцев до 2 лет);

- достаточный уровень доходов (обычно требуется, чтобы месячный доход примерно в 2 раза превышал сумму платежа по кредиту и не имелось других непогашенных кредитов);

- приличную историю кредитования;

- возрастной ценз (минимальный возраст – 21 год, а максимальный – от 45 лет, т.е. пенсионеры и лица, выходящие на пенсию в период действия договора ипотеки, не могут стать участниками договора кредитования).

Соответствие перечисленным требованиям подтверждается документально.

Такой высокий уровень ответственности приводит к тому, что в роли созаемщиков обычно выступают родственники:

- супруги;

- родители;

- взрослые дети;

- сестры и братья.

Родственные отношения получателя кредита с созаемщиком положительно оцениваются банком, так как это повышает степень добросовестности кредитуемых лиц и служит гарантией благополучного погашения кредита.

В оформлении одного договора ипотеки могут привлекаться несколько созаемщиков, их количество ограничивается требованиями банка, но в основном не более 5 человек.

Ипотечный кредит. Права созаемщика-супруга

Ипотечные кредиты в большинстве случаев оформляют семейные пары. Формы и участие сторон в договоре может быть разным. Прежде чем подписать договор, созаемщик по ипотеке может узнать какие права и обязанности он получает в результате.

Например, кредит оформляется сразу на двоих на равных условиях. В противном случае кредит оформляется на одного из супругов, а второй выступает в роли созаемщика. Поскольку вся собственность, приобретенная в течение семейной жизни, принадлежит обеим супругам в равных долях, права созаемщика по ипотеке на квартиру и его обязанности по долгам такие же как у основного заемщика.

Чтобы избежать спорных ситуаций, когда один из супругов, заключивший договор ипотеки, не может платить долг, а второй из супругов даже не знает о наличии задолженности перед банком, сотрудники финансового учреждения обычно требуют подписи всех членов семьи.

Если супруг не участвует в заключении договора ипотеки, то он или она подписывают документ о том, что никаких претензий на объект недвижимости они не предъявляют, т.е.

заранее отказываются от всех прав на приобретаемое жилье.

Но, чтобы избежать возможных судебных споров вокруг задолженности по ипотеке, банки предпочитают предоставлять кредиты, если договор подписывают супруги созаемщики по ипотеке.

В этом случае, если у одного из супругов ухудшается платежеспособность, задолженность оплачивает второй супруг, а приобретенное жилье находится в общей собственности.

Общий кредит после развода. Можно ли выйти из созаемщиков по ипотеке

Развод – это всегда сложная ситуация для семьи, но при наличии любого непогашенного кредита, особенно ипотеки, процесс развода многократно осложняется. В случае развода возможны различные варианты поведения супругов, например:

- муж и жена отказываются платить кредит дальше;

- если созаемщик не платит ипотеку, но не отказывается от своей доли в жилье, а второй из членов бывшей семьи продолжает вносить кредитные взносы;

- кредит оформлен на жену и погашается с ее счета, но фактически деньги для платежей на этот счет перечисляет муж;

- часть средств (например, первичный взнос) была внесена за счет добрачной собственности одного из супругов, а остальные платежи осуществляет другой, при этом каждый претендует на максимальную долю в собственности;

- от платежей и претензий на жилье отказывается тот член семьи, на которого оформлен кредитный договор, и второй супруг хочет переоформить данный кредит на себя.

Это наиболее часто встречающиеся спорные ситуации, но жизнь ежедневно подбрасывает новые варианты проблем.

Существует несколько способов решить конфликтную ситуацию:

- доплатить сумму ипотеки (если позволяют средства или осталось не так много платежей), а после этого делить имущество через суд;

- найти покупателя на залоговое жилье, который согласится внести всю сумму банку и погасить ипотеку;

- заключить мировое соглашение, согласно которому распределить имущество, долги и детей с учетом интересов всех членов семьи;

- обратиться в суд и решить вопрос о разделе имущества и долгов путем судебного разбирательства.

В двух последних случаях полученные документы (мировое соглашение или решение суда) необходимо предъявить в суд и написать заявление о выходе одно из созаемщиков из договора ипотеки.

К сожалению, банк, как равноправная сторона договора, не обязан рассматривать и принимать к исполнению представленные документы и может не согласиться на изменение договора.

В большинстве случаев развод и дальнейшие действия бывших супругов грозят судебным разбирательством и ухудшением платежей по кредиту, поэтому банки очень редко дают согласие вывести созаемщика из ипотеки.

[attention type=green] Обычно, на такие шаги банк может вынудить только риск потери своих средств и непогашения кредита.

Шанс переоформить ипотеку на созаемщика возникает при рефинансировании ипотеки и переводе ее в другой банк, так как в данном случае подписывается новый договор.

Если на момент его подписания кредитуемые лица не состоят в браке, а уровень доходов одного из участников достаточен для погашения кредита, то возможно заключение ипотеки на новых условиях без привлечения созаемщика.

В тех случаях, когда при заключении ипотеки одна из сторон сразу вносит существенную сумму, например, 25 % процентов стоимости, то стоит сразу указывать, что такая-то доля собственности принадлежит данному лицу, и сохранить финансовые подтверждающие документы. Часть площади, оплаченная по ипотечному договору, будет разделена поровну между супругами как семейная собственность.

Заключенная ипотека до брака при разводе в большинстве случаев остается у того из супругов, который ее заключал, но вторая половина может потребовать возмещения половины средств, оплаченных в ходе совместного проживания.

Если существует ипотека при разводе, а бывшие супруги созаемщики не смогут достичь соглашения и передадут вопрос в суд, то нельзя однозначно предсказать итоги рассмотрения дела. В суде учитываются интересы не только супругов, но и детей, а также другие обстоятельства, например, состояние здоровья, наличие другого жилья и так далее.

Особые случаи раздела ипотеки при наличии созаемщика

Существуют варианты, при которых вопрос по разделу имущества, взятого в ипотеку, решается по специальным правилам. Это касается всех случаев, когда часть ипотеки оплачивается из целевых фондов, а также в случае проведения процедуры банкротства одного из должников.

Материнский капитал

Основной способ использования материнского капитала – это улучшение жилищных условий. Суммы из Пенсионного фонда напрямую поступают в банк на различных стадиях оплаты ипотеки, в том числе:

- в качестве первичного взноса;

- для погашения ранее заключенного договора.

С точки зрения законодательства время поступления не имеет значения. Существенная разница получается, если делится квартира в ипотеке при разводе, когда один из супругов хочет выйти из созаемщиков. Сложность состоит в том, что при использовании материнского капитала для оплаты жилья, родители обязаны закрепить за детьми соответствующее количество квадратных метров.

Самое правильное решение — при оформлении ипотеки сразу определить общую собственность на всех членов семьи. В этом случае Пенсионный фонд не сможет предъявить претензий при переоформлении собственности.

Сделать перераспределение квадратных метров во время действия ипотеки, если участвуют созаемщик и материнский капитал невозможно, так жилье находится в залоге у банка, а в случае продажи квартиры без выполнения обязательного условия, ПФ может затребовать возврат материнского капитала, как использованного не по назначению.

В таких случаях придется до конца рассчитаться с банком, оформить право собственности на всех членов семьи ( в том числе детей) и только потом производить раздел между заемщиками.

Банкротство созаемщика

Достаточно большие проблемы с оплатой ипотеки, если заемщик или созаемщик признается банкротом. Согласно законодательству все имущество банкрота, кроме жилья, являющегося единственным местом для проживания, попадает под арест и в дальнейшем реализуется для погашения долга.

Существует нюанс, по которому квартира, находящаяся в залоге у банка, не имеет статуса единственного объекта проживания, т.е. она попадает под требования законов о банкротства. Несмотря на то, что объект ипотеки уже находится в залоге, банки обычно не желают рисковать и предлагают заемщикам расплатиться с кредитом, не дожидаясь наступления сроков оплаты.

Исключение делается только в тех случаях, когда основной заемщик имеет достаточно большие и стабильные доходы.

Военная ипотека

Существует еще один способ получения жилья – это военная ипотека, когда государство оплачивает военнослужащим полную или частичную стоимость жилья.

Если государственных выплат не хватает для полного обеспечения кредита, заемщик может привлечь созаемщика, имеющего дополнительные средства, обычно это жена.

[attention type=yellow]Если оба супруга являются военнослужащими, они могут оформлять один договор ипотеки и оплачивать его за счет двойного финансирования государства.

[/attention]Сложности с обеспечением доли созаемщика возникают, если квартира по военной ипотеке при разводе становится объектом спора, например, один из супругов хочет прекратить свое участие в уплате ипотеки.

В связи с тем, что военная ипотека – это целевое финансирование, супруг, не являющийся военным, не имеет право стать собственником квартиры до ее полной выплаты и оформления документов на собственность.

После полной оплаты квартиру можно продать, подарить второму супругу, детям или посторонним лицам, но военнослужащий больше не имеет права на повторное оформление ипотеки.

Как доказать, что кредит платит только один заемщик

Для раздела имущества в случае развода в большинстве случаев необходимо доказать кто именно и из каких доходов оплачивает ипотеку. Несмотря на то, что все имущество, нажитое в течение семейной жизни должно делиться между супругами, суд может принять и другое решение, например, определить разные доли.

Доказать факт, что имела место единолично оплачиваемая ипотека после развода можно только одним способом – предъявить документы:

- об оплате кредита;

- о реализации личного несемейного имущества, предшествующего оформлению ипотеки, если средства были использованы в качестве первоначального взноса;

- документальное подтверждение второго супруга о том, что он не принимал участия в оплате.

Самый бесспорный с этой точки зрения способ оплаты – это перечисление кредитных средств с зарплатной карты.

Наиболее сложный для доказательства случай, когда средства поступают со счета одного супруга согласно договору ипотеки, при этом поступление на этот счет обеспечивает другой супруг. В этом случае необходимо хранить все платежные поручения или квитанции о перечислении средств.

Доказательством может послужить расписка о получении средств для оплаты, долговое обязательство, брачный договор или другие документы, составленные между супругами.

Заключение ипотеки с привлечением созаемщика может вызвать острые противоречия между участниками договора, большинство из которых решаются только в судебном порядке.

Источник: http://calculator24.ru/2021/12/09/sozaemshhik-po-ipoteke-otvetstvennost-prava-na-kvartiru/