- Может ли самозанятый гражданин арендовать помещение для деятельности

- Различие ИП и самозанятых

- Регистрация особого статуса

- Обязательные выплаты для самозанятых

- Порядок уплаты налогов

- Условия для аренды помещения

- Вариант первый

- Вариант второй

- Вариант третий

- Вариант четвертый

- Особенности деятельности в статусе самозанятого гражданина

- Может ли самозанятый арендовать помещение под свою деятельность: под парикмахерскую

- Что говорит закон

- Как происходит на практике

- Разрешена ли аренда помещений самозанятыми гражданами

- Условия договора аренды нежилого помещения

- Есть ли особые условия сделки для самозанятых

- Зависит ли размер налога от оформления аренды

- В каких случаях аренда запрещается

- Примеры аренды

- Жилое помещение

- Нежилое помещение

- Зал под парикмахерскую

- Помещение под офисную работу

- Все что стоит знать, если планируете сдавать в аренду нежилое помещение

- Требуется ли физ. лицам регистрация ИП

- В каких случаях необходимо получение статуса ИП

- Последствия за совершение незаконной предпринимательской деятельности

- Правила заключения арендных договоров

- Налогообложение арендодателя

- Порядок сдачи в аренду нежилого помещения юр. лицом

- Особенности сдачи в аренду помещений юр. лицами

- Аренда нежилого помещения у физического лица

- Можно ли арендовать помещение без ИП – Бизнес, законы, работа

- Нужно ли физ лицам регистрировать в качестве ИП для аренды нежилого помещения?

- Когда избежать открытия ИП невозможно?

- Что будет, если не пройти регистрацию в качестве ИП?

- Как заключается договор с юридическими и физическими лицами?

- Как осуществляется налогообложение?

- Если арендодателем является организация

- Нужен ли офис для ИП и ООО? — Эльба

- Если вы — индивидуальный предприниматель

- Если у вас ООО

Может ли самозанятый гражданин арендовать помещение для деятельности

Согласно статье 651 Гражданского Кодекса РФ, любое дееспособное лицо вправе заключить письменный договор на аренду нежилого помещения. Самозанятый может арендовать помещение для предоставления услуг или реализации товаров. Его правовой статус в данном случае определяется только при отсутствии наемных работников. В противном случае гражданину нужно регистрировать ИП или организацию.

Важно! Самозанятый – гражданин, осуществляющий деятельность своими силами без наемных рабочих. Прибыль этот человек должен получать регулярно. Единоразовый доход не обязывает к оформлению особого статуса.

Различие ИП и самозанятых

Закон «О самозанятых» был принят в прошлом году и вступил в силу с 1 января 2021 года. Согласно ему особый статус физические лица смогут получать в течение 10 лет. Официальная регистрация в налоговых органах уберегает от административной ответственности за незаконную деятельность любых видов. Самозанятость отличается от ИП следующими условиями:

- упрощенная схема постановки на учет;

- нет обязательств по сдаче налоговой отчетности;

- запрещено привлекать наемных работников;

- небольшой список разрешенных видов деятельности.

Регистрация особого статуса

Для связи с ФНС РФ самозанятой может использовать мобильное приложение «Мой налог» и пройти процедуру регистрации в нем. Лично сдавать документы в контролирующие органы в таком случае не нужно. Второй вариант – подать заявление и необходимый пакет документов в государственный орган самостоятельно.

Обязательные выплаты для самозанятых

После подтверждения процедуры регистрации самозанятого лица, гражданин обязан платить только налог на профессиональный доход. В сумму входит:

- обязательное медицинское страхование физлиц, предоставляющее им права и гарантии на услуги здравоохранения;

- налоговый сбор, который исчисляется из установленной законом базы налогообложения.

Важно! Отчисления в пенсионный фонд осуществляются на добровольной основе.

Человек освобождается от выплат:

- НДС;

- подоходного налога;

- НДФЛ.

Порядок уплаты налогов

При необходимости оформить кредит, справку о доходах самозанятых граждан выдает Федеральная налоговая служба. Прибыль определяется на основании уплаченных налоговых взносов от полученных денежных средств в наличной и безналичной форме.

Министерство РФ по налогам и сборам формирует данные о доходах на основании введенной в приложении информации самим физическим лицом и мониторинга его банковских операций.

[attention type=yellow]Если самозанятый арендует офис, то расходы на его содержание никак не сказываются на размере начисленной суммы налога.

[/attention]С начала текущего года самозанятой обязан выплачивать НПД не позднее 25 числа, следующего за расчетным месяцем. Государственные органы уведомляют налогоплательщика о конкретной сумме до 12 числа текущего периода. При обнаружении скрытых доходов налоговая служба накладывает штрафные санкции. Первый раз – 20% от сокрытой суммы, далее – в размере всей неучтенной прибыли.

Условия для аренды помещения

Аренда нежилого помещения самозанятыми не запрещена федеральным законом. Снимать комнату гражданин может только при отсутствии нанятых рабочих и осуществлении деятельности, указанной в списке возможных услуг в законе. Перечень квалифицированных как самозанятость работ на государственном уровне невелик.

Отдельные регионы могут самостоятельно вносить в список изменения и добавлять популярные у них профессии. Чтобы ознакомиться со всеми разрешенными деятельностями по месту жительства, предварительно нужно обратиться в местный налоговый орган или найти перечень на официальном сайте Федеральной налоговой службы РФ.

В зависимости от множества факторов, в снятом помещении не всегда можно осуществлять деятельность, даже имеющуюся в списке причисленных к видам самозанятости. Чтобы разобраться в вопросе подробнее, нужно рассмотреть несколько примеров.

Вариант первый

Гражданин, оказывающий свои услуги через интернет, может в одинаковых условиях работать как у себя дома, так и в нежилой съемной комнате. Физическое лицо может проводить консультации, писать статьи или создавать сайты на заказ. Такая деятельность причисляется к самозанятости при условии, что у налогоплательщика нет подчиненных или помощников.

Данные о полученной прибыли государственные органы получают на основании информации из мобильного приложения и определяют сумму налога.

Если человеку потребуется помощь других лиц в выполнении его работы, он будет обязан переоформить свой статус на индивидуального предпринимателя и перейти на уплату налогов по соответствующим ставкам.

Вариант второй

Самозанятые, занимающиеся репетиторством, также могут брать в аренду рабочее место. Оказывать свои услуги разрешено в том нежилом помещении, на которое заключен письменный договор об аренде.

Если занятия с клиентами проходят на их территории, то налогоплательщик облагается только суммой своего НПД. Такие работники полностью соответствуют требованиям федерального закона о специальном налоговом режиме для отдельных категорий граждан.

Когда физическое лицо оказывает услуги в арендованном офисе, деятельность автоматически определяется как предпринимательская. Даже при отсутствии необходимости соблюдения множества норм и правил, репетитор в съемном помещении обязан зарегистрировать себя в качестве ИП.

Вариант третий

Если физическое лицо работает в сфере обслуживания, аренду офиса нужно рассматривать особенно тщательно. Парикмахер, специалист по маникюру, педикюру или визажист не могут оказывать свои услуги в снятом помещении даже при официальной регистрации как самозанятого лица.

Причина – такая работа уже попадает под понятие предпринимательской, поскольку полноценную функциональность салона можно обеспечить только с соблюдением норм Санпин, Роспотребнадзора, СЭС и других служб.

Даже при наличии только одного работника придется заключать договор на вывоз мусора и ламп.

При оказании услуг на дому всю подобную ответственность берет на себя клиент, поскольку деятельность осуществляется на его территории.

Вариант четвертый

При работе с детьми складывается практически аналогичная ситуация. Присматривать за ними на территории клиента разрешается всем гражданам, выплачивающим налог на профессиональный доход.

В случае аренды для этого помещения автоматически требуется оформление ИП или другой формы юридического лица. Только в таком случае можно официально взаимодействовать со всеми государственными органами контроля, что просто необходимо.

Помещение, в котором будут находиться дети, должно соответствовать нормам противопожарной безопасности, всем санитарным нормам/правилам и пройти проверку санэпидстанции.

[attention type=red]Также обязательно нужно заключить договор на вывоз мусора и ламп и уведомить о начале работы Роспотребнадзор.

[/attention]Сам гражданин должен иметь педагогическое образование и иметь на руках заполненную санитарную книжку.

Особенности деятельности в статусе самозанятого гражданина

Статус самозанятого определяется законодательством только при соблюдении всех условий ФНС РФ.

Отсутствие наемных работников контролируется только наличием оформленных трудовых договоров, поэтому привлечь в помощь несколько раз своих знакомых допускается.

На специальный налоговый режим при оказании услуг имеет право абсолютно любой человек. Его присвоение зависит только от наличия профессии в списке разрешенных видов деятельности, утвержденном федеральным законом и местными органами власти.

Самозанятость освобождает от уплаты НДФЛ, но каждый вид деятельности имеет свои нюансы. Физическое лицо имеет право арендовать офис в любой ситуации. Работа в нем может быть реализована не всегда.

Перед тем как снимать комнату, необходимо ознакомиться со всеми особенностями ведения своей деятельности и учесть возможные недостатки аренды отдельного помещения.

Источник: https://samozanyatyj.ru/poleznoe/mogut-li-arendovat-pomeshhenie-ili-rabochee-mesto.html

Может ли самозанятый арендовать помещение под свою деятельность: под парикмахерскую

Самозанятый – новое понятие в законодательстве, которое имеет некоторые отличия с ИП. О чем говорит закон «О самозанятых», может ли самозанятый арендовать помещение для ведения своей деятельности – далее в статье.

Что говорит закон

Совсем недавно был принят новый закон «О самозанятых», который приобрел юридическую силу в начале 2021 года. Его положения регулируют статус людей, которые работают сами на себя, но не регистрируются в качестве индивидуальных предпринимателей.

У самозанятого человека есть ряд отличий от ИП:

- упрощенная система налогообложения;

- отсутствие необходимости в ведении налоговой отчетности;

- невозможность работы с наемными сотрудниками;

- ограничение относительно того, чем можно заниматься.

Важно! Самозанятый гражданин – человек, который работает на себя. Он трудится единолично, не нанимает работников. Если есть наемные люди, значит, законодательство требует пройти регистрацию ИП.

Для получения статуса прибыль должна быть постоянно. Единовременный доход не обязывает официально оформлять деятельность.

Как происходит на практике

Закон вступил в юридическую силу и уже видны его негативные последствия. Власти дают возможность гражданам, работающим на себя, вставать на учет в налоговые органы самостоятельно. Поэтому мало кто торопится это делать. Многие предпочитают продолжать работать неофициально, не регистрируя ни статус самозанятого, ни ИП. Ведь тогда вся полученная прибыль остается в собственном кармане.

Важно! Если гражданин желает нанять на работу других людей, он обязан зарегистрироваться как ИП.

Такое правило тоже успешно обходится самозанятыми на практике. Они просто привлекают к работе сотрудников, не оформляя их по трудовому договору, а выплачивая заработную плату в конверте.

Но принятый закон вполне выгоден работодателям. Встречаются случаи, когда они увольняют сотрудников, заставляют их оформляться в качестве самозанятых, заключают с ними соглашение об аренде помещения.

На практике ничего не меняется, сотрудники также остаются на территории работодателя, продолжают на него работать, а на бумагах они являются самозанятыми, что позволяет руководителям сэкономить, ведь они освобождаются от других налогов.

Разрешена ли аренда помещений самозанятыми гражданами

В соответствии с Гражданским Кодексом России каждый человек, обладающий полной дееспособностью, имеет право снимать в аренду помещение.

Самозанятые тому не исключение. Они вправе подобрать помещение для ведения определенной деятельности и заключить с его владельцем договор аренды.

Также нередко встречается вопрос, может ли самозанятый сдавать в аренду нежилое помещение. В этом случае ему придется зарегистрироваться в качестве ИП, так как в условиях спецрежима НПД (налог на профессиональную деятельность) невозможно проследить доход от реализации имущественных прав.

Условия договора аренды нежилого помещения

Аренда нежилого помещения – это соглашение, которое регулирует взаимоотношения между арендатором и арендодателем. Оформляется в письменной форме и заверяется подписями сторон. Предметом сделки выступает помещение нежилого типа.

Гражданское законодательство устанавливает несколько существенных условий. Без них соглашение не может иметь юридической силы. В их число входит следующее:

- арендная плата;

- предмет договора;

- срок сделки.

Это три важных условия, которые требуется прописывать в соглашении. Остальные моменты стороны указывают на свое усмотрение, но, главное, чтобы они не противоречили закону.

Важно! Если аренда заключается на срок более 12 месяцев, требуется государственная регистрация сделки.

Есть ли особые условия сделки для самозанятых

Специальных условий для арендаторов, которые имеют статус самозанятого, нет. Но если их деятельность требует соблюдать нормы СанПина, уведомлять Роспотребнадзор о ведении деятельности, своевременно вывозить мусор, то им придется оформить ИП. Такие действия требуются, если работа с населением осуществляется непосредственно в арендуемом месте.

Сам арендодатель должен иметь статус индивидуального предпринимателя, если планирует заключить договор аренды. Ведь он получает прибыль от сдачи нежилого помещения, а, значит, обязан платить налог.

Зависит ли размер налога от оформления аренды

Если самозанятый арендует помещение для работы, это никак не скажется на размере уплачиваемого им налога. Ему также понадобится платить всего 4% от полученного дохода, не больше и не меньше. При этом налоговой инспекцией не учитываются расходы бизнесмена на съем помещения.

Важно! Если гражданин будет скрываться от налоговых органов, его ждет штраф в размере 20% от дохода. При злостном уклонении величина взыскания вырастает в несколько раз.

В каких случаях аренда запрещается

Гражданин не сможет арендовать помещение для деятельности, если он пользуется не НПД, а другой системой налогообложения. К примеру, владелец компании, зарегистрированной как юридическое лицо, хочет снять офис для другой работы как самозанятый на основе НПД. Это невозможно, за применение сразу двух форм налогообложения возможно привлечение к уголовной ответственности.

Примеры аренды

Ответ на вопрос, можно ли самозанятому арендовать нежилое и жилое помещение, очевиден – можно. Но объекты аренды могут быть разными, поэтому стоит рассмотреть следующие примеры.

Жилое помещение

Жилое помещение часто снимают для того, чтобы организовать такую деятельность, как присмотр за маленькими детьми. В этом случае практически невозможно обойтись без привлечения иных сотрудников, поэтому гражданину придется зарегистрироваться в качестве ИП.

Но перед этим необходимо:

- получить одобрение от СЭС, пожарных органов;

- оформить соглашение с организациями, вывозящими мусор;

- передать уведомление в Роспотребнадзор.

Подобные действия возможны только для предпринимателя.

Нежилое помещение

Помещение нежилого типа может быть арендовано для разного типа деятельности, например, для торговли или юридических консультаций. Если работу проводить на территории клиентов, тогда подходит статус самозанятого. Если же непосредственно в самом помещении, то придется регистрироваться как ИП.

Зал под парикмахерскую

Предоставление услуг парикмахера тоже подходит под предпринимательскую деятельность, поэтому при самозанятости снять недвижимость для такой работы не удастся.

В этом случае нужны разрешения, которые может получить только предприниматель.

Помещение под офисную работу

Если гражданин решил занять офис для бумажной работы, для которой не требуется привлечения иной рабочей силы, то он вполне может арендовать как самозанятое лицо.

Таким образом, рассмотрен вопрос, может ли самозанятый арендовать или сдать нежилое/жилое помещение. Законодательство разрешает съем недвижимости для работы, но при условии, что не требуется привлечение сотрудников и деятельность не попадает под категорию предпринимательской.

Источник: https://onlinekassa.guru/samozanyatye/mogut-li-samozanyatye-arendovat-nezhilye-pomeshheniya.html

Все что стоит знать, если планируете сдавать в аренду нежилое помещение

Процесс сдачи в аренду нежилых помещений юр. лицом либо физ. лицом имеет некоторые нюансы и порой вызывает много вопросов. Для осуществления деятельности любой организации требуется соответствующее помещение, которое далеко не всегда возможно приобрести в собственность. Именно поэтому целесообразнее арендовать необходимую площадь.

Требуется ли физ. лицам регистрация ИП

В гражданском кодексе РФ в статьях 130 и 213 п. 1 закреплено право любого физического и юридического лица обладать нежилым имуществом.

Гражданин, являющийся собственником той или иной площади, согласно закону, способен владеть этой недвижимостью, распоряжаться и пользоваться по собственному усмотрению. Данное право отмечено в 209 статье ГК РФ. Сдача в аренду нежилого помещения – привилегия любого гражданина, закреплённая 608 статьёй ГК РФ.

[attention type=green]Из вышеизложенных данных следует, что физическое лицо может реализовать своё право на распоряжение недвижимостью, находящейся у него в собственности. При этом он не обязан становиться индивидуальным предпринимателем (т. е. открывать ИП), потому как российское законодательство не содержит подобного условия.

[/attention]Исключение составляет ведение предпринимательской деятельности физ. лицом с помощью сдачи в аренду площади. В таком случае необходимо открытие ИП.

В каких случаях необходимо получение статуса ИП

Физические лица могут заниматься предпринимательской активностью только после прохождения соответствующей процедуры регистрации и получения статуса ИП. Однако гражданин не обязан становиться юридическим лицом (ст. 23 п. 1 ГК РФ).

Предпринимательскую деятельность отличает несколько характерных черт:

- регулярное получение денежной выручки в результате пользования имуществом (ст. 2 ч. 1 ГК РФ);

- ведение учётности по операциям и сделкам;

- наличие устойчивых связей со съёмщиками;

- приобретение недвижимости для получения прибыли при её реализации либо в процессе пользования;

- регулярное совершение сделок в конкретный период;

- покупка нескольких нежилых помещений с аналогичной целью.

Ключевым фактором для признания предпринимательством сдачи в аренду физ. лицом недвижимости, является приведение доказательств того, что осуществляемые сделки относятся к деятельности с целью получения постоянного дохода.

К примеру, таким подтверждением может выступать подписание арендного договора на один год и более, многократное совершение сделок с теми же юридическими лицами и т. д. В таком случае гражданин обязан произвести регистрацию ИП.

Последствия за совершение незаконной предпринимательской деятельности

При осуществлении предпринимательства с помощью сдачи в аренду площади физ. лицом, не прошедшим соответствующую регистрацию ИП, в его отношении возбуждается судебное производство.

Правонарушитель привлекается по одному из двух видов ответственности:

- уголовной (взыскание до 300 тысяч рублей, назначение обязательных работ в сумме до 480 часов, штраф в размере дохода за 2 года или арест до полугода по 171 статье УК РФ);

- административной (взыскание от 500 до 2 тысяч рублей по статье 14.1 части первой КоАП РФ).

Правила заключения арендных договоров

В российском законодательстве отсутствуют специальные правила по регулированию передачи нежилых помещений в аренду, поэтому при составлении договора необходимо ориентироваться на Главу 34 ГК РФ, включающей в себя общие сведения об аренде.

Основываясь на 606 статье ГК РФ, арендодатель, который в этом случае не относится к юридическим лицам, обязуется передать арендуемую площадь арендатору во временное использование или владение после внесения определённой оплаты.

Составление самого договора происходит в соответствии со статьями 434 ч. 2 и 609 ч. 1 ГК РФ в письменном виде и с подписанием бумаг обоими участниками.

В договоре необходимо указание следующих условий, без которых документ будет считаться недействительным:

- реквизиты обеих сторон, заключающих соглашение;

- характеристики арендуемого объекта (по ст. 607 ч. 3 ГК РФ без указания этих данных заключение невозможно);

- условия пользования объектом;

- сумма выплат за арендование.

Период действия в документе может не указываться, тогда договор относится к заключённым на неопределённое время (статья 610 часть вторая ГК РФ).

Также в тексте должен присутствовать код по ОКВЭД (общему по территории России классификатору различных видов экономической деятельности). Для арендования нежилых помещений используется ОКВЭД под номером 70.20.2.

В характеристики объекта входят:

- инвентарный номер;

- точный адрес (включая этаж и местонахождение на этаже);

- функциональное назначение (например, офисное, для склада и т. д.);

- наименование;

- площадь.

Договор называется официально заключённым только после факта его регистрации в гос. органах Росреестра (609 статья ГК РФ). При составлении с физическими или юридическими лицами на период до одного календарного года договора не требуют соответствующей регистрации и могут заключаться в любой форме (то же касается продления договора на тот же период).

Для гос. регистрации потребуются перечисленные ниже документы:

- заявление (предоставляется нотариусом либо специалистом, принимающим необходимые бумаги);

- кадастровый паспорт нежилого помещения;

- договор со всеми имеющимися приложениями;

- удостоверение личности (паспорт);

- квитанция об уплате госпошлины (1 000 рублей);

- дополнительная документация, если необходима (согласие супруга, разрешение от органов опеки и т. д.).

Налогообложение арендодателя

Любое помещение, которое приносит доход, подлежит обложению налогом. Сроки уплаты и порядок его расчёта зависят напрямую от статуса налогоплательщика:

- 6% от суммы арендной платы при УСН с дополнительными страховыми взносами (для ИП);

- 13% НДФЛ с оплатой единожды (для физ. лиц ст. 208 п. 1 пп. 4 НК РФ).

При уклонении от уплаты налогов следует уголовная ответственность либо взыскание административного штрафа.

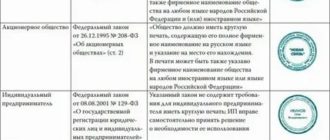

Порядок сдачи в аренду нежилого помещения юр. лицом

В качестве арендодателя может выступать и юридическое лицо (например, агентство недвижимости). На основании статей 213 п. 1, 209 п. 1–2, 608 Гражданского кодекса юридические лица имеют те же права на владение, распоряжение и пользование недвижимым имуществом, что и физические.

Ограничение на количество имеющихся или сдаваемых нежилых помещений отсутствует, что закреплено частью 2 статьи 213 ГК РФ.

Особенности сдачи в аренду помещений юр. лицами

Заключение арендного договора и регулирование возникших после этого отношений, происходит с ориентированием на статьи ГК РФ с 606 по 670.

Код для деятельности юридических лиц по ОКВЭД указывается 70.20.2. Документ должен составляться исключительно в письменном виде независимо от того, на какой период времени требуется аренда помещения, если один из участников имеет статус юридического лица (ст. 609 ч. 1 ГК РФ).

Все договора должны также обязательно содержать указанные ниже данные, без которых документ не будет признан действительным:

- характеристика сдаваемого помещения;

- реквизиты участников, заключивших соглашение (432 и 606 статьи ГК РФ);

- сумма выплат за арендование;

- нюансы пользования помещением и его ремонта;

- подписи обеих сторон;

- при отсутствии в тексте документа срока заключения договора, он признаётся заключённым на неопределённое время (статья 610 часть вторая ГК РФ).

Договор и все приложения к нему подлежат регистрации в гос. реестре при подписании на срок больше одного календарного года. Только после этого он считается официально заключённым (609 статья ГК РФ). Для осуществления регистрации в гос. органах юридическому лицу потребуется следующая документация:

- заявление о регистрации;

- подписанный договор со всеми приложениями;

- кадастровый паспорт помещения;

- подтверждение правового статуса юридического лица (свидетельство о гос. регистрации, учредительные документы и прочее);

- бумаги, подтверждающие уплату госпошлины (15 000 рублей);

- дополнительные документы, если требуются (например, документы, подтверждающие полномочия представителей арендатора либо юридического лица и т. д.).

Аренда нежилого помещения у физического лица

При заключении договора аренды с арендодателем, не являющимся юридическим лицом, необходимо обратить внимание на следующие нюансы:

- в документе должны быть указаны адрес и характеристики объекта;

- арендные выплаты не подлежат начислению НДС в связи с тем, что договор заключается с физ. лицом;

- в сумму выплат за арендование могут входить также коммунальные платежи;

- выплаты производятся несколькими вариантами – безналичным способом на банковский счёт физ. лица или наличными средствами;

- изменение размера платы может происходить не более раза ежегодно (ст. 614 ч. 3 ГК РФ);

- при указании срока аренды более одного года необходимо зарегистрировать договор в территориальном органе Росреестра.

Источник: https://yuristznaet.ru/nezhilye-pomescheniya/sdacha-v-arendu-nezhilogo-pomeshcheniya.html

Можно ли арендовать помещение без ИП – Бизнес, законы, работа

Приобрести помещение для бизнеса на начальном этапе его создания может быть проблематично. Потому предприниматели предпочитают брать недвижимость в аренду. Это позволяет уменьшить единовременные траты.

Однако сдача в аренду нежилого помещения связана с рядом особенностей, которые отличают процесс от классического.

Это приводит к возникновению целого перечня вопросов, неспособность быстро решить которые становится причиной задержки в начале осуществления деятельности.

Если юридическое или физическое лицо хочет избежать их и максимально ускорить процесс сдачи нежилой недвижимости в аренду, начать процедуру нужно с анализа актуальной информации по теме. О порядке осуществления действий, об особенностях, которые накладываются на процедуру в зависимости от статуса арендатора и арендодателя, а также об особенностях налогообложения поговорим далее.

Нужно ли физ лицам регистрировать в качестве ИП для аренды нежилого помещения?

Право владеть жилым имуществом закрепляется за физическими лицами статьями 131 и 213 Гражданского кодекса РФ. Человек, который признан собственником недвижимости, имеет право распоряжаться ею и пользоваться по собственному усмотрению. Подобную возможность фиксирует статья 209 ГК РФ.

При этом каждый гражданин обладает возможностью сдать нежилое помещение в аренду. Правило отражено в статье 608 ГК РФ. Физ лицо может реализовать свое право на сдачу нежилой недвижимости. При этом статьи закона не обязывают регистрироваться в качестве ИП.

Однако человек занимается предпринимательской деятельностью при помощи сдачи недвижимого имущества, потребуется открыть ИП.

Когда избежать открытия ИП невозможно?

Физ лица могут начать осуществлять предпринимательскую деятельность только после того, как пройдут соответствующую регистрацию и получат статус ИП. Однако закон не обязывает гражданина становится юр лицом. Подобное правило отражено в статье 23 Гражданского кодекса РФ. От иных манипуляций предпринимательскую деятельность отличает ряд особенностей.

В состав которых входят:

- со съемщиком недвижимости наблюдаются устойчивые связи;

- в течение определенного периода сделки осуществляются регулярно;

- человек ведет учет по заключенным сделкам и проведенным операциям;

- недвижимость была приобретена специально для совершения сделок;

- человек имеет регулярную выручку в результате использования недвижимого имущества.

Чтобы процесс сдачи недвижимости в аренду был признан предпринимательской деятельностью и привел к необходимости регистрации в качестве ИП, должно быть доказано, что все сделки были заключены с целью получения постоянного дохода.

Например, в качестве подтверждения может выступать подписание договора аренды на один год и более, а также заключение сделок с одними и теми же организациями. В этой ситуации потребуется регистрация в качестве ИП.

Что будет, если не пройти регистрацию в качестве ИП?

Если человек нарушает статьи закона и начинает осуществлять предпринимательскую деятельность без регистрации, в его отношении будет начато судебное производство. Гражданин может быть привлечен к административной или уголовной ответственности.

В его отношении может быть применено одно из следующих наказаний:

- денежное взыскание 500-2000 руб (статья 14.1 КоАП РФ);

- денежное взыскание до 300000 руб (статья 171 УК РФ);

- привлечение к обязательным работам продолжительностью 480 часов (статья 171 УК РФ);

- арест на срок до полугода (статья 171 УК РФ);

- штраф в размере дохода за 2 года (статья 171 УК РФ).

Как заключается договор с юридическими и физическими лицами?

Правило, которым регулируется аренда нежилого помещения у физического лица, в российском законодательстве отсутствует. Составляя договор, необходимо опираться на положения главы 34 ГК РФ. Нормативно-правовой акт содержит общие сведения о предоставлении имущества в аренду.

В статье 606 Гражданского кодекса РФ отражено, что арендодатель, который не является юридическим лицом, обязан передать нежилую недвижимость арендатору во временное пользование и владение после того, как будет внесена определенная плата.

Договор аренды составляется в соответствии с нормами, содержащимися в статьях 434 и 609 Гражданского кодекса РФ. Участники соглашения обязаны составить документ в письменном виде. Готовая бумага подписывается каждой из сторон.

В договоре должны содержаться обязательные сведения, в список которых входят:

- реквизиты юридических и физических лиц;

- информация об объекте;

- условия использования недвижимости;

- размер арендной платы.

Стороны имеют право настоятельно указать, на какой срок заключается договор. Если подобная информация отсутствует, считается, что имущество передано в аренду на неопределенное время.

Подобное правило зафиксировано в статье 610 ГК РФ. В тексте договора нужно обозначить код ОКВЭД. Если осуществляется сдача помещений в аренду, используется код 70.20.2. Правило актуально только в том случае, если речь идет о нежилых помещениях. Заполняя характеристики объекта в договоре, необходимо проявить внимательность.

В документе предстоит отразить следующую информацию:

- инвентарный номер помещения;

- точный адрес с указанием этажа и местоположения помещения на нем;

- назначение (напр., офисное, для склада и т.п.);

- наименование помещения;

- площадь недвижимости.

В соответствии со статьей 609 Гражданского кодекса РФ, договор считается официально заключенным только после того, как он будет зарегистрирован в Росреестре. Если сделка заключается на период менее 1 года, регистрация не требуется. Соглашение может быть составлено в любой форме. Аналогичное правило действует и в отношении продления договора на такой же срок.

Чтобы пройти госрегистрацию, потребуется подготовить пакет документов. В его состав нужно включить:

- заявление, которое можно получить у нотариуса или иного специалиста, занимающегося приемом необходимых документов;

- кадастровый паспорт недвижимости;

- договор и все приложения к нему;

- паспорта физ лиц сделки;

- чек об уплате госпошлины

- иная документация, если существует потребность в ее предоставлении.

Как осуществляется налогообложение?

Если имущество приносит доход, оно облагается налогом. Сроки внесения денежных средств и порядок осуществления расчетов напрямую зависит от статуса налогоплательщика. Если расчет осуществляется по УСН с дополнительными страховыми взносами, размер отчисления в пользу государства составит 6% от суммы арендной платы.

Подобное правило применяется в отношении ИП. Разбираясь, может ли физ лицо сдать помещение, удастся выяснить, что подобная возможность присутствует. Однако гражданину предстоит заплатить 13% НДФЛ с оплатой единожды. Правила отражены в статье 208 НК РФ.

Если гражданин уклоняется от уплаты налогов, его привлекут к уголовной ответственности или наложат административный штраф.

Если арендодателем является организация

Сдавать недвижимость может и юридическое лицо. В соответствии со статьями 209, 213 и 608 ГК РФ, организации имеют такое же право на владение, пользование и распоряжение собственным имуществом, как и физ лица.

При этом закон не накладывает ограничения на количество находящихся в собственности юридического лица сооружений. Подобное правило отражено в статье 213 ГК РФ.

Если сдача помещения в аренду осуществляется юридическим лицом, договор заключается в соответствии со статьями 606 и 670 ГК РФ. При этом в документе должен быть указан код ОКВЭД 70.20.2.

Договор с юридическим лицом в обязательном порядке составляется в письменном виде. При этом неважно, на какой период предоставляется недвижимость.

В договоре также должна присутствовать обязательная информация, в которой входят:

- характеристики помещения;

- сведения об юридических и физ лицах, фигурирующих в договоре;

- арендная плата;

- особенности использования помещений и проведения ремонта;

- подписи участников сделки.

Если в договоре не обозначен срок аренды, считается, что он заключен на неопределенное время. Такое правило закреплено в статье 610 ГК РФ. Договор и все приложения к нему также должны пройти регистрацию в Росреестре, если нежилая недвижимость передается в аренду на срок более 1 календарного года.

Источник: https://novdmt.com/mozhno-li-arendovat-pomeschenie-bez-ip/

Нужен ли офис для ИП и ООО? — Эльба

Любому бизнесмену нужен офис. Чтобы любоваться дипломами на стене, разгонять сотрудников из курилки и кричать по громкой связи: «Два кофе, пожалуйста!». Так думают предприниматели на старте. Но суровые реалии подсказывают, что в начале своей бизнес-истории лучше сэкономить.

Разберёмся, обязаны ли предприниматели арендовать офис или могут спокойно работать из дома.

Если вы — индивидуальный предприниматель

На вопрос о том, нужен ли предпринимателю юридический адрес, отвечает п.3 ст. 8 закона №129-ФЗ, в котором написано, что ИП регистрируется по месту жительства.

ИП без сотрудников

Если вы работаете без сотрудников, то, скорее всего, оказываете услуги и встречаетесь с клиентами на нейтральной или на их территории. Тогда офис снимать необязательно. Жилищный кодекс разрешает заниматься бизнесом в собственном жилье. Главное, не нарушать права и интересы соседей.

Например,вы — самозанятый столяр, по будням и иногда по выходным шуруете рубанком и орудуете стамеской. Временами стоит неимоверный грохот, всё в стружке и древесной пыли. Для таких занятий нужен как минимум гараж, а в идеале — отдельная мастерская или цех в промзоне, но никак не квартира в девятиэтажке.

Вывод: квартира идеально подойдёт, если вы оказываете услуги, и у вас нет шумного и пыльного производства.

ИП с сотрудниками оказывает услуги

Если вы оказываете услуги, для которых не требуется офис, но нанимаете сотрудников — оформите их надомниками.

В этом случае в трудовом договоре укажите домашний адрес сотрудника как место работы. Это регулируется 49 главой Трудового кодекса.

Несмотря на то, что сотрудники работают у себя дома, нужно соблюдать нормы трудового законодательства, включая безопасные условия труда и обеспечение рабочими инструментами.

Как учесть расходы на содержание домашнего офиса

Учитывать затраты можно только на УСН «Доходы минус расходы». Но придётся доказать налоговой, что эти расходы предпринимательские, а не личные. У вас могут попросить подтверждающие документы.

Рассмотрим основные виды расходов и оценим шансы их зачесть.

Коммунальные услуги. По мнению контролирующих органов, оплата коммунальных услуг — прямая обязанность собственника помещения. Это не зависит от того, используется оно для бизнеса или нет. Разъяснения по этому поводу содержит письмо ФНС РФ по г. Москве от 21.06.2006 № 18-12/3/53855. Поэтому услуги ЖКХ в расходы УСН не принимаются.

Связь. С телефоном непросто: детализация разговоров вряд ли объяснит, звонили вы по работе или просто болтали со знакомым. А вот с интернетом может получиться.

Если у вас уже действует договор с провайдером, расторгните его и перезаключите от имени ИП. Но обратите внимание на то, что для предпринимателей действуют другие тарифы, обычно более дорогие.

Поэтому посчитайте, окупятся ли расходы на интернет за счёт снижения на них налога УСН.

Основные средства, оборудование и инструменты. Для домашних офисов это чаще всего компьютеры, оргтехника, мебель, прочее оборудование.

Если вы купили их сразу после регистрации ИП, у налоговой не должно возникнуть вопросов к вашим расходам. Главное, чтобы было очевидно, как вы используете это имущество в своей работе.

[attention type=yellow]В этот же пункт можете внести траты на ПО или подписку на сервисы, необходимые для ведения бизнеса.

[/attention]Что если прописка и реальное место работы ИП не совпадают?

Ничего страшного. Местом регистрации ИП остаётся его квартира или дом. По этому адресу будут приходить письма от госорганов. Главное, вовремя на них реагировать, чтобы не допускать просрочек и штрафов.

Но есть особые ситуации. Если вы ведёте бизнес в другом городе или регионе и хотите применять ЕНВД или ПСН, нужно дополнительно встать на учет в налоговой по месту ведения деятельности. Причина в том, что расчёт налогов по этим режимам зависит от региона.

Если у вас ООО

Выбор адреса при регистрации

ООО звучит как-то серьёзнее и солиднее. Но даже в этом случае офис не обязателен.

Зарегистрировать ООО можно по месту нахождения его исполнительного органа — то есть по адресу генерального директора либо одного из учредителей компании.

В таком случае при регистрации ООО стоит захватить свидетельство о праве собственности на жильё. Оно не входит в список обязательных документов, но инспектор налоговой может его попросить.

Учредители, которые не хотят показывать свой домашний адрес в документах, пользуются услугами аренды или покупки юридического адреса.

Необходимо, чтобы они включали почтовое обслуживание, чтобы не пропустить важное извещение от контролирующих органов. Но есть риски: если по купленному адресу зарегистрирована куча других компаний, налоговая может отказать в регистрации.

Чтобы этого не случилось, нужно использовать сервис на сайте ФНС, который проверяет адрес на чистоту.

ООО с работниками

Если учредитель ООО использует в качестве офиса собственное жилье и характер бизнеса предполагает дистанционную работу, также можно нанимать сотрудников в качестве надомников.

В этом случае возникает спорный вопрос, надо ли создавать при найме такого сотрудника обособленное подразделение. Статья 11 Налогового кодекса говорит, что оно создаётся, если выполняется два условия

- обособленное подразделение отделено от головного офиса

- и оборудовано стационарным рабочим местом — таким считается место, которое создается на срок свыше одного месяца.

Вроде всё сходится. Но письмо Минфина № 03-02-07/1-129 от 24.05.2006 трактует эту ситуацию так. Рабочее место — это место, которое контролирует работодатель.

В случае с надомником, такой контроль невозможен, потому что он противоречит принципам неприкосновенности жилища и невмешательства в личную жизнь.

Следовательно, домашнее место работы не попадает под определение стационарного рабочего места, а значит не является обособленным подразделением.

Всё же, если у вас намечается подобная ситуация, лучше обсудить её с представителем налоговой.

Спецоценка условий труда в домашних офисах не проводится

Ещё один плюс домашнего офиса и дистанционных сотрудников в том, что согласно ч.3 ст.3 Закона №426-ФЗ для них не требует проводить спецоценку условий труда.

Статья актуальна на 31.01.2021

Источник: https://e-kontur.ru/enquiry/1300/office