- Могут ли уволить с работы, если есть кредит в банке

- Возможно ли увольнение при наличии кредита

- Платёжная дисциплина

- Что делать с непогашенным долгом

- Уволили с работы, как платить кредит?

- Негативные последствия при просрочке платежей

- Первый шаг – обращение в банк

- Как платить кредит, если потерял работу?

- Что делать, если банк не идёт на уступки?

- Признание себя банкротом

- Ответы юристов

- Куда лучше всего пойти работать после банка: лизинговые, страховые, консалтинговые компании и не только

- Куда пойти, чтобы не нужно было учиться заново

- Лизинговые компании

- Страховые компании

- Консалтинговые копании

- Востребованные профессии за пределами финансового сектора

- Веб-программист

- Интернет-маркетолог

- Менеджер-логист

- Главный «виновник» ребрендинга «Сбера» поспешно уволился после полугода работы

- Конфликтов не было

- Всего полгода в Сбербанке

- Карьера длиной в 24 года

- Новый бренд разработали без Виктора Шкипина?

- Долги по кредиту: является ли это основанием для увольнения с работы?

- Влияние догов по кредиту на трудовую деятельность

- Долги по кредиту, как ситуация может отразиться на трудовой деятельности?

- Итак, что можно сделать, чтобы решить проблему с кредитом, в случае, если банк приносит неприятности на Вашей работе?

- Если уволили с работы, как продолжить платить кредит

- Расторжение трудовых отношений по закону

- Варианты погашения задолженности

- Как платить кредит беременной женщине в декретном отпуске

Могут ли уволить с работы, если есть кредит в банке

Кредитная история работника или соискателя — один из важнейших показателей для специалистов по кадровой безопасности, поскольку позволяет не только узнать о наличии задолженностей у человека, но и получить представление об уровне его дисциплины (в том числе платёжной). Проверка истории исполнения кредитных обязательств нередко вызывает у людей беспокойство, что их могут уволить с работы, если есть кредит в банке.

Возможно ли увольнение при наличии кредита

Более половины трудоспособного населения страны имеет экономические обязательства перед банковскими учреждениями, поэтому само по себе наличие кредитов считается нормальным явлением и не является основанием для увольнения.

Однако если у работника имеются «плохие» долги с длительной просрочкой (свыше 90 дней), служба безопасности предприятия наверняка обратит на него пристальное внимание, заподозрив, что сотрудник планирует выйти из затруднительной ситуации за счёт ресурсов компании. Уволить должника предприятие по-прежнему не имеет права, хотя в отдельных ситуациях может предложить ему уйти с работы по собственному желанию.

Уволить, если есть кредит, могут лишь в случае намеренного сокрытия факта его существования в момент заключения трудового договора — этот нюанс прописан в п. 7.1 ст. 81 ТК РФ. Поэтому, если компания-работодатель затребовала разрешение соискателя на проверку его кредитной истории, согласиться на обработку персональных данных — в интересах последнего.

В некоторых случаях предприятие может сделать запрос о КИ действующих сотрудников — к примеру, при:

- повышении в должности;

- определении ключевых показателей эффективности;

- начале работы с товарно-материальными ценностями;

- повышении заработной платы.

Платёжная дисциплина

Увольнение на основании одного лишь наличия кредита — противозаконно, однако некоторые данные, обнаруженные сотрудниками СБ и отдела кадров предприятия при проверке КИ сотрудника, могут стать поводом для разбирательства. Чаще всего вопросы к работнику вызывают:

- многочисленные заявки на кредиты в течение последних месяцев;

- большое количество открытых кредитов и высокая по отношению к сумме заработной платы общая задолженность;

- системно берущиеся сотрудником микрозаймы.

Безусловно, ключевым фактором в этих ситуациях является платёжная дисциплина. Если работник исправно погашает задолженности, пусть даже по нескольким кредитам, и не допускает длительных просрочек, ему можно доверять.

Однако сотрудники СБ имеют право провести с человеком беседу, целью которой будет выявить источники его дополнительного дохода, позволяющие не только отдавать банкам большую часть заработной платы, но и осуществлять жизнедеятельность.

Что делать с непогашенным долгом

Хотя потерять работу на основании экономических обязательств перед финансовым учреждением маловероятно, это не означает, что сотрудник с кредитом не может лишиться рабочего места по любой другой причине — например, в связи с сокращением либо по причине ликвидации организации.

Оставшись без источника дохода, необходимого для погашения задолженности, следует прежде всего внимательно перечитать банковский договор, чтобы выяснить, какие меры применяет организация-кредитор в случае несвоевременного внесения очередного платежа либо полной неспособности заёмщика исполнить долговые обязательства.

После этого лучше всего лично явиться в финансовое учреждение (желательно в то же отделение, где оформлялся кредит) и поставить сотрудников в известность о сложившейся ситуации, чтобы совместно с банком разработать пути решения проблемы.

Если погашать задолженность нечем, организация может предложить следующие выходы:

- Реструктуризация — пересмотр договора между кредитором и заёмщиком с целью облегчения обслуживания долга и пролонгации срока кредитования. Для инициации продления клиент должен написать соответствующее заявление и передать его на рассмотрение банку. Если учреждение вынесет положительный вердикт, будет заключён дополнительный договор, предусматривающий уменьшение ежемесячного платежа и снижение долговой нагрузки. Однако следует учесть, что за счёт пролонгации срока возрастает сумма выплат процентов, а следовательно, и общая сумма задолженности.

- Кредитные каникулы. Если у клиента сложилась действительно тяжёлая ситуация, он может обратиться в банк с просьбой о предоставлении кредитных каникул, то есть отсрочке платежей на некоторое время, пока не будет найден новый источник доходов. В этом случае заёмщик в течение определённого промежутка времени не погашает основную задолженность, выплачивая только проценты по кредиту или не выплачивая вообще ничего. Нужно понимать, что по окончании каникул размер ежемесячных платежей резко возрастёт, поэтому описанный способ подойдёт только людям, которые уверены, что спустя означенное время их доходы возрастут и позволят без проблем погасить задолженность.

- Перекредитование — выбор другого кредитного продукта, позволяющий оптимизировать процентную ставку и сумму ежемесячных платежей исходя из финансовых возможностей конкретного клиента. Иными словами, банк предоставляет возможность оформить новый кредит с целью погашения старого.

- Страхование кредита. Возможность застраховаться от потери основного места работы предоставляется заёмщику в момент оформления кредитного договора. Хотя эта услуга подразумевает дополнительные расходы, она гарантирует, что в будущем клиент, оставшийся безработным по какой-либо из указанных в договоре причин, не окажется в «долговой яме» и не испортит кредитную историю.

Любая финансовая организация заинтересована в том, чтобы клиент выплатил кредит, и, вероятнее всего, охотно пойдёт заёмщику навстречу. Однако очень важно приступить к решению вопроса как можно скорее, не пытаясь скрыться от представителей банка — такие действия только усугубят сложившуюся ситуацию и вынудят сотрудников учреждения перейти к более жёстким мерам.

Уволить с работы сотрудника только по причине наличия у него кредита, не может ни одна организация. Однако нужно понимать, что остаться без работы можно и по иным причинам, поэтому, прежде чем брать на себя финансовые обязательства перед банком, следует подумать о возможных рисках.

Источник: https://trud.help/uvolnenie/esli-est-kredit-v-banke/

Уволили с работы, как платить кредит?

Желание иметь всевозможные блага цивилизации на фоне регулярного роста цен на товары и услуги побуждает граждан России пользоваться кредитными деньгами.

Беря займ в банке, многие люди не задумываются о том, как они будут погашать долг в случае потери работы. И зря, ведь такое развитие событий нельзя исключать, особенно сейчас, в условиях кризиса, когда наблюдается волна массовых сокращений.

Поэтому каждому заёмщику необходимо знать, какие выходы есть из подобной ситуации.

Негативные последствия при просрочке платежей

Гражданам, потерявшим работу и вследствие этого не имеющим возможности выплачивать кредит, следует действовать по определённым правилам.

Главное, что нужно уяснить: нельзя убегать от проблемы и проявлять слабоволие! Глупо надеяться, что банк не заметит отсутствия платежей или просто забудет о вашем долге. Кредитное учреждение обязательно обнаружит просрочку и наложит соответствующие санкции.

Даже если вы внесёте очередной платёж с однодневным опозданием, банк расценит это как нарушение условий договора, что чревато негативными последствиями:

- Начислением штрафов за каждый день просрочки платежа в соответствии со ст. 395 ГК РФ. Штраф может достигать нескольких процентов от суммы задолженности.

- Ухудшением кредитной истории.

- Передачей требования возврата кредита коллекторскому агентству.

Важно! При злостном уклонении от выполнения условий договора на должника будет оказываться психологическое воздействие сотрудниками финансовой организации в виде звонков и смс-сообщений. Также не исключено, что дело будет передано в суд.

Первый шаг – обращение в банк

Если вас уволили с работы и вы больше не можете погашать кредит на прежних условиях, первое, что необходимо сделать – сообщить о возникших сложностях банку.

Не ждите просрочек платежей, а сразу же отправляйтесь в кредитное учреждение с документами, подтверждающими наличие обстоятельств, приведших к вашей неплатёжеспособности.

Как правило, таким документом является трудовая книжка с записью об увольнении и указанием соответствующей статьи ТК РФ. Далее обсудите с работником банка возможные варианты погашения долга, которые для вас приемлемы.

Важно! Если увольнение произошло по инициативе самого заёмщика или в результате его виновных действий, финансовая организация может посчитать, что это не является уважительной причиной для пересмотра условий выплаты задолженности.

Как платить кредит, если потерял работу?

- Один из компромиссных вариантов для кредитора и должника – соглашение о реструктуризации. Видя затруднительное материальное положение заёмщика, банк может снизить сумму ежемесячных платежей по кредиту за счёт увеличения общего срока кредитования.

Такой способ выгоден обеим сторонам: должник добивается снижения финансовой нагрузки, а кредитор не только обеспечивает возврат своих денег, но ещё и получает дополнительные проценты.

- Ещё один вариант, который может предложить банк – кредитные каникулы, то есть отсрочка платежей на какой-то период.

При такой договорённости заёмщик в течение определённого времени погашает только проценты по кредиту, а платежи по основной сумме долга не вносит. Для граждан, находящихся в процессе поиска новой работы, это может быть хорошим выходом из ситуации. Кредитные каникулы, как правило, предоставляются на срок от месяца до года.

- В некоторых случаях финансовая организация предлагает должнику заключение договора цессии, подразумевающего переоформление займа на другое лицо, например, на состоятельного родственника.

Что делать, если банк не идёт на уступки?

К сожалению, кредитные учреждения не всегда соглашаются оказывать помощь заёмщикам, столкнувшимся с финансовыми проблемами. И тогда приходится искать иной выход. Например, можно продать имеющееся имущество и вырученными деньгами погасить долг перед банком.

Особенно это удобно, когда кредит оформлен на кредитную карту. У таких карт, как правило, есть льготный период – в среднем до 50 дней, когда проценты за использование заёмных денег не начисляются.

За этот срок вполне можно успеть реализовать какое-либо имущество и рассчитаться с задолженностью, избежав при этом штрафных санкций.

Другой способ – перекредитование в другом банке, где действуют более лояльные условия для заёмщиков. Сейчас многие кредитные учреждения предлагают программы рефинансирования, заключающиеся в оформлении нового займа с целью погашения старого.

Важно! Банки одобряют рефинансирование не всем клиентам, а только тем, кто имеет хорошую кредитную историю. Если ранее у вас наблюдались просрочки платежей, в услуге, вероятнее всего, будет отказано.

Признание себя банкротом

С осени 2015 г. благодаря внесению поправок в ФЗ № 127 у граждан РФ появилась возможность заявить о собственном банкротстве. Каждый человек может обратиться в арбитражный суд с заявлением о несостоятельности, если докажет свою неплатёжеспособность. Наряду с заявлением необходимо предоставить ряд документов:

- справки о доходах и налоговых отчислениях за последние 3 года;

- документы, подтверждающие наличие банковской задолженности (кредитный договор, претензии и т. п.);

- копии ИНН, СНИЛС;

- копию решения о признании заёмщика безработным;

- списки кредиторов с указанием сумм долга;

- опись имущества;

- справки из банков о наличии счетов и др.

В случае положительного решения суда будет введена процедура реализации имущества должника. Если вырученных средств не хватит для погашения всей задолженности, остаток будет списан. Кроме того, аннулируются все начисленные штрафы и пени.

Важно! Процедура банкротства предполагает определённые затраты для гражданина. Признание себя несостоятельным обходится как минимум в 40-50 тыс. рублей.

Итак, при сокращении с работы у заёмщика есть несколько вариантов выхода из ситуации. Самое главное – не впадать в панику, не копить долги и не скрываться от кредиторов.

Следует незамедлительно обратиться в банк с документами, подтверждающими вашу неплатёжеспособность, и просить заключить соглашение о реструктуризации или предоставить кредитные каникулы. Если финансовая организация откажется идти навстречу, можно попробовать перекредитоваться в другом банке.

[attention type=yellow]В случае возникновения трудностей с выплатой кредита не лишним будет обратиться к квалифицированному юристу, который поможет найти наиболее оптимальный способ решения проблемы.

[/attention]ВНИМАНИЕ! В связи с последними изменениями в законодательстве, информация в статье могла устареть! Наш юрист бесплатно Вас проконсультирует – напишите в форме ниже.

Взял ипотеку 2015 г, в мае закинул в нее материнский капитал, есть два ребенка все прописаны. Нас могут выгнать с квартиры?

Ответы юристов

Турманов Аскар

К сожалению Банк вправе обратить взыскание на имущество, заложенное по договору об ипотеке, для удовлетворения за счет этого имущества требований, вызванных неисполнением или ненадлежащим исполнением обеспеченного ипотекой обязательства, в частности неуплатой или несвоевременной уплатой Вами суммы долга полностью или в части, если договором не предусмотрено иное.

Источник: https://dolgi-net.ru/lot-of-debt/bank-loan/uvolili-s-raboty-kak-platit-kredit/

Куда лучше всего пойти работать после банка: лизинговые, страховые, консалтинговые компании и не только

Работники банков считаются узкими специалистами, поэтому после увольнения им не так просто начать работать в другой отрасли – разве что с нуля.

В банка тоже все не идеально – без профессионального роста рассчитывать на более высокий заработок не приходится.

При желании кардинально поменять жизнь, поучить новые знания, найти более высокооплачиваемую работу, следует осваивать новые профессии, которые являются более востребованными и позволяют выйти на другой уровень жизни.

Сотрудников банков почему-то считают высокооплачиваемыми специалистами, но это справедливо только для руководителей среднего и высшего звена, работников головных офисов.

В региональных представительствах заработная плата устанавливается в среднем не выше сложившейся в регионе, а в самых небольших офисах зарплата может быть еще ниже.

Поэтому, если нет перспектив стать как минимум начальником отдела, бояться увольнения не стоит.

Но лучше, конечно, заранее изучить возможные варианты трудоустройства и выбрать направление, которое принесет материальное и моральное удовлетворение.

Решив остаться в банковской сфере, проанализируйте плюсы и минусы:

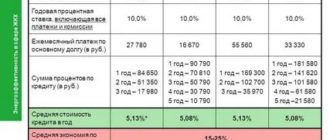

|

|

Банки теперь ориентируются на дистанционные услуги, и это сводит деятельность специалистов, работающих в операционных офисах, только к контролю правильности заполнения документов клиентами. Работа больше техническая, высококлассные специалисты на нее не требуются, поэтому оплата будет соответствующей.

Куда пойти, чтобы не нужно было учиться заново

Если у вас высшее экономическое образование, можно искать работу, кардинально не переучиваясь. Самыми привлекательными в плане трудоустройства в этом случае будут лизинговые, страховые и консалтинговые компании.

Лизинговые компании

Лизинговые компании занимаются сдачей в аренду недвижимости, оборудования, транспорта, другой техники и других активов с последующим выкупом. Привлекательность приобретения имущества в лизинг, существующая тенденция импортозамещения в производстве продуктов питания и товаров сельскохозяйственного назначения обеспечивает устойчивый спрос на услуги лизинга.

Лизинговые компании открываются во многих малых и средних городах РФ, а заработная плата работников в среднем не ниже банковской, есть перспектива карьерного роста.

Страховые компании

Устраиваясь на работу в страховую компанию, вы получите свободу действий, т.к. работать можно на основе агентского договора. Работа страхового агента заключается в продажах страховых продуктов, подготовке, подписании страховых договоров, выдачи полисов, работы, связанные с выплатами страховых возмещений и т. д. Обучиться профессии можно за счет страховой компании.

Заработная плата страхового агента зависит от количества проведенных сделок, поэтому такая работа подойдет специалистам, имеющим навыки продаж, активную жизненную позицию.

Консалтинговые копании

Новое направление деятельности, которое уже стало популярным в мегаполисах, еще постепенно расширяется деятельность консалтинговых компаний в средних городах.

Работа бизнес-консультанта заключается в предоставлении инструкций по решению финансовых проблем руководителю бизнеса. Это работа для креативных, организованных молодых людей с аналитическим складом ума.

Необходимо постоянно учиться и самосовершенствоваться, обладать стрессоустойчивостью.

Уровень доходов продвинутых бизнес-консультантов значительно превышает средний заработок специалистов финансового направления. Дополнительно работники получают престижную профессию, практически с отсутствием конкуренции и возможностью профессионального роста.

Востребованные профессии за пределами финансового сектора

Если вы хотите полностью изменить жизнь, получить другое образование, найти себя в новой профессии, обратите внимание на самые востребованные и высокооплачиваемые профессии 2021 года: веб-программист, интернет-маркетолог, менеджер-логист.

Достичь высокой оплаты труда в этих сферах смогут действительно крутые специалисты. Потребуется много учиться, быть целеустремленным и ответственным.

Веб-программист

Специалисты, которые разрабатывают техническую часть сайтов, приложений называются веб-программистами. Это одна из самых востребованных специальностей, и ее представители получают соответствующую зарплату.

Веб-программисты требуются сегодня практически повсеместно. Они необходимы в коммерческих и государственных структурах, частном бизнесе, поэтому искать работу не придется. Эта специальность подойдет для людей, которые владеют базовыми знаниями английского языка, знают принципы работы компьютерных систем, готовы много учиться, прислушиваться к мнению и пожеланиям заказчиков.

Интернет-маркетолог

Интернет-маркетолог работает в сфере электронной торговли. Его задачами являются продвижение товаров в интернете, маркетинговые исследования, координация создания сайта, его продвижение, организация рекламных компаний в интернет, и т. д.

Интернет-маркетолог –¬ это современная и очень популярная специальность, заниматься ей можно, находясь в любом населенном пункте, где есть интернет. Работа хорошо оплачивается, если специалист действительно обладает способностями и знаниями в этой сфере. Он сможет заниматься фрилансом, или работать в штате крупной компании

Менеджер-логист

Менеджер-логист отвечает за обеспечение доставки товаров наиболее выгодным для компании образом. В его задачи входит аналитика и планирование, контроль перевозок, решение таможенных вопросов и т.д. В профессии важно уметь фокусироваться на задачах, иметь высокую скорость реакции, хорошую память, владеть иностранным языком.

Специалисту могут предложить достойную зарплату и дать возможность построить карьеру.

Как видно, уходя из банка, можно найти работу с более достойной заработной платой как в финансовой, так и других сферах. Все зависит от ваших желаний и стремлений. Можно выбрать проторенную дорогу и пойти в другой банк, а можно попытаться изменить жизнь к лучшему и попробовать себя в новой профессии.

Источник: https://bankstoday.net/last-articles/est-li-zhizn-posle-ofisa-kuda-mozhno-pojti-rabotat-uvolivshis-iz-banka

Главный «виновник» ребрендинга «Сбера» поспешно уволился после полугода работы

02.10.2021, Пт, 09:23, Мск , Эльяс Касми

Сбербанк покинул Виктор Шкипин, старший вице-президент банка и бывший глава Департамента маркетинга и коммуникаций. Он отвечал за ребрендинг Сбербанка в «Сбер», но проработал в компании немногим менее шести месяцев. Истинные причины своего ухода Шкипин не раскрывает, ссылаясь на личные мотивы и желание отдохнуть.

Старший вице-президент Сбербанка Виктор Шкипин, отвечавший за ребрендинг банка в «Сбер», уволился из компании. В ней он занимал должность руководителя Департамента маркетинга и коммуникаций (ДМиК).

Как сообщили представители Сбербанка, Шкипин продолжит выполнять свои обязанности до момента назначения нового главы департамента. На момент публикации материала его преемник найден не был.

Причины, побудившие Виктора Шкипина уволиться из Сбербанка ровно через неделю после проведения презентации нового бренда компании (она состоялась 24 сентября 2021 г.), остаются неизвестными. В банке заявляют, что на его решение повлияли личные мотивы.

Конфликтов не было

Виктор Шкипин сообщил изданию The Bell, что прекращение профессиональных отношений со Сбербанком прошло «абсолютно нормально, по обоюдной договоренности». Он также раскрыл и дополнительные причины своего ухода – по его словам, он завершил крупные проекты, после чего пришло «лучшее время, чтобы переключиться».

Виктор Шкипин утверждает, что ушел из Сбербанка через полгода только лишь потому, что выполнил все проекты

«Мы делали “СберКонф”, ребрендинг, фирменный стиль, новый формат отделений. Подготовили к запуску аналитический ресурс “СберИндекс”, который станет главным в России. Все эти проекты подводили к определенной дате, теперь они готовы. Я всеми ими очень горд, и это прекрасная точка, чтобы заняться личными делами, которые я давно откладывал», – сказал Шкипин The Bell.

В то же время Виктор Шкипин намекнул на то, что работа в Сбербанке была для него достаточно напряженной. «В ближайшее время я точно отдохну: после “Сбера” можно выдавать путевки в санаторий и горячее молоко на ночь», – заявил экс-глава ДМиК Сбербанка.

Всего полгода в Сбербанке

Карьера Виктора Шкипина в Сбербанке оказалась довольно скоротечной. В компанию он пришел 6 апреля 2021 г., сменив на посту руководителя ДМиК Марину Жигалову-Озкан. Она тоже ушла из Сбербанка «по личным причинам», решив сосредоточиться на собственном бизнесе.

Таким образом, Шкипин проработал в Сбербанке около шести месяцев. Его предшественница продержалась немного дольше – она занимала пост главы ДМиК с июля 2021 г. по апрель 2021 г., хотя до прихода в Сбербанк она в течение 13 лет руководила представительством Disney в России и СНГ.

Карьера длиной в 24 года

До Сбербанка у Шкипина уже был опыт работы в банковской сфере. Однако в других финорганизациях он работал не по несколько месяцев, а по несколько лет.

Виктор Шкипин родился 26 января 1975 г., окончил Санкт-Петербургский университет и Cavendish College в Лондоне (Великобритания).

Карьера Шкипина началась в 1996 г. с компании Coca-Cola, в которой проработал до 2003 г., занимая пост директора по розничному маркетингу в российском представительстве. В 2003 г. будущий автор ребрендинга Сбербанка перешел в «М.», где стал руководителем отдела маркетинга.

Следующим этапом в Карьере Шкипина стал Альфа-банк, в который он пришел в 2007 г. на должность директора по развитию продуктов блока «Розничный бизнес». В 2008 г. он возглавил маркетинговое направление банка. В период работы в этом банке Шкипин стал основателем музыкального фестиваля Alfa Future People – этот проект он возглавлял с 2013 по 2021 гг., хотя из самого Альфа-банка ушел в 2021 г.

Новым местом работы Виктора Шкипина стал оператор связи «Вымпелком» (бренд «Билайн»), где он был назначен на пост директора по развитию финансовых продуктов и сервисов. В феврале 2021 г. он вновь сменил место работы, став директором по маркетингу объединенного ВТБ.

В задачи Шкипина на новом месте входило создание розничного маркетинга банка, а также объединение команд ВТБ и ВТБ 24. Кроме того, он занимался и ребрендингом банка, но спустя чуть больше года после начала работы, 21 марта 2021 г. Шкипин объявил о своем уходе из этого банка. Через две недели он был принят на работу в Сбербанк.

О своих планах на ближайшее будущее Виктор Шкипин не говорит.

Новый бренд разработали без Виктора Шкипина?

24 сентября 2021 г., как сообщал CNews, Сбербанк представил свой новый единый зонтичный бренд — «Сбер». Под этим брендом банк объединил почти все услуги, предоставляемые им внутри своей экосистемы. Среди объединенных сервисов, помимо многочисленных финансовых, есть «Сбермаркет», «Сберклауд», «Сберавто», «Сберздоровье», «Сберлогистика», «Сберфуд», а также ряд новых.

По словам главы Сбербанка Германа Грефа, в целом трансформация банка заняла пять лет, итогом чего стало его превращение в полноценную технологическую компанию. В организации отмечают, что процесс разработки нового бренда и фирменного стиля был осуществлен в 2021-2021 гг.

, то есть задолго до прихода Виктора Шкипина в команду. Тогда Сбербанк взял курс на формирование экосистемы, и возникла необходимость отразить происходящие изменения в бренде.

[attention type=red]Работа велась в партнерстве с международным брендинговым агентством Landor&Fitch при участии российских дизайн-студий «Щука», «Паратайп», Superdesigners, Media.Work и др.

[/attention]Сумму затрат на эту стадию проекта Сбербанк не указывает. Дальнейшие расходы на внедрение нового бренда будут осуществляться в течение нескольких лет. Радикальных инвестиций на эти цели не планируется.

- Короткая ссылка

- Распечатать

Источник: https://www.cnews.ru/news/top/2021-10-02_glavnyj_vinovnik_rebrendinga

Долги по кредиту: является ли это основанием для увольнения с работы?

Проблемы с выплатой кредита могут возникнуть абсолютно у каждого заемщика и тому могут быть самые различные жизненные ситуации. Отметим, что незначительному нарушению, например, одиночная просрочка банки особого внимания не уделяют, особенно если она клиентом погашена, а вместе с нею и начисленные по просрочке пени. Другое дело, если клиент на протяжении нескольких месяцев не вносит ежемесячные платежи, в этом случае банк не только начислит пени, но и штрафы, кроме того может даже дойти до того, что последуют звонки на работу и домашний телефон. Многих заемщиков интересует вопрос – может ли их долг по кредиту повлиять на работу. Сразу отметим, что сегодня по закону за имеющиеся по кредиту долги с работы уволить ни кто и ни кого не имеет права. Конечно, руководству вряд ли понравится, что их беспокоят относительно долгов работника, но единственное, что может, произойди – это беседа с работодателем и не более того.Влияние догов по кредиту на трудовую деятельностьСегодня практически каждый человек нашей страны имеет непогашенные кредиты у многих таковых даже больше одного. Люди берут кредиты на покупку товаров, недвижимости, автомобилей, а также на отдых, лечение, образование. На момент оформления кредита каждый уверен на 100%, что ему удастся справиться с финансовой нагрузкой, однако на практике получается все иначе. Жизнь вносит коррективы из-за чего не получается во время внести платеж в результате просрочка и черный список. Многие клиенты пытаются решать сложную ситуацию, и стоит отметить, что таким клиентам банки идут навстречу. Но на практике процент добросовестных заемщиков в разы ниже, чем число недобросовестных клиентов, вот и получается, что примерно каждый третий гражданин нашей страны имеет отрицательную кредитную историю и большие долги по кредиту. Такой ситуацией обеспокоился, причем серьезно Центробанк России, в результате чего были внесены некоторые изменения в Федеральном законе «О потребительском кредите». Теперь при желании работодатель при приеме на работу сотрудника может обратиться в Бюро кредитных историй и проверить надежность и ответственность кандидата принимаемого на работу. Зачем это нужно? Таким способом надеются заставить должников начать выплачивать долги по оформленным кредитам. Мы рассмотрели ситуацию с трудоустройством, а если должник уже работает? Долги по кредиту, как ситуация может отразиться на трудовой деятельности?Итак, наверное, вы уже поняли, что с занимаемой должности на законных основаниях из-за имеющихся долгов по кредиту уволить не имеют права. Однако работодатель имеет право по этой причине не принять на работу, тем более на материально ответственные должности. Что может произойти, если долги по кредиту накапливаются? Из банка на работу могут начать поступать звонки, конечно, руководству подобное не понравится, но из-за этого вас с работы не уволят. Особых проблем на работе вам доставлено не будет, банк это и сам понимает, поэтому после нескольких попыток он просто может подать в суд. Однозначно решение будет принято в пользу кредитной организации, если и после этого должник не начинает возвращать долг, то в один из дней в двери постучатся судебные приставы. Будет арестовано любое движимое и недвижимое имущество, драгоценности и другие предметы, которые могут быть реализованы с целью погашения долга по кредиту, а также судебных издержек. Увольнение с работы вам не грозит, но поверьте это не самое страшное, что может случиться, если не погашать долг по оформленному кредиту. Поэтому все, что можно посоветовать, это возвращать долг своевременно, а если по каким либо причинам не удается вернуть деньги, то правильно будет обратиться в кредитную организацию и постараться решить сложившуюся ситуацию на тех условиях, которые предложит банк. Итак, что можно сделать, чтобы решить проблему с кредитом, в случае, если банк приносит неприятности на Вашей работе?Объяснить всю ситуацию руководству. Как показывает статистика, Вы далеко не первый и не последний, у кого возникли проблемы с кредитом, и часто начальство с пониманием относится к таким ситуациям. Выходите на связь с банком. Сориентируйте сотрудников банка по дате возможного предстоящего платежа, либо предоставьте объективные причины, по которым Вы задерживаете платежи (как словесно, так и документально). Внесите хотя бы минимальные суммы. Как показывает практика, зачастую, даже минимальные взносы на счет в размере 500 рублей помогают успокоить отдел взыскания банка и прекратить звонки. Ведь минимальные суммы – лучше, чем совсем ничего. Не знаете, что делать в Вашей ситуации с проблемным кредитом? Получите бесплатную консультацию по Вашему проблемному кредиту от кредитных юристов нашего юридического центра!С пожеланием разрешения Вашей сложной экономической ситуации,сотрудники Юридического Центра “Безкрдитофф”. |

Источник: http://bezkreditoff.ru/blog/dolgi-po-kreditu-yavlyaetsya-li-eto-osnovaniem-dlya-uvolneniya-s-raboty/

Если уволили с работы, как продолжить платить кредит

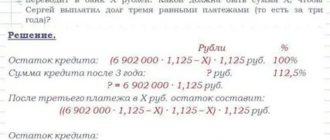

Если Вы страховали свой потребительский кредит на случай получения травмы, увольнения с работы или сокращения, смерти, и Ваш случай подходит под один из пунктов страхования заключенного с банком договора, то страховая компания может взять на себя все обязательства по выплате Вашего долга. Также кредитор может Вам предложить увеличить срок выплаты по погашению кредита, при этом уменьшив ежемесячную сумму выплаты, или реструктуризировать заем.

Реструктуризация, например, в другом банке поможет Вам в разы уменьшить процент по кредиту. Но выгоднее всего это делать после истечение 6 мес. с момента взятия займа.

Например, стартово % по кредиту был 25, после реструктуризации – 19%.

Если же ситуация с неплатежеспособностью произошла спустя 2-3 года после заключения долговых обязательств с банком, и Вы брали кредит на 5 лет, то реструктуризировать не выгодно, и даже убыточно.

Расторжение трудовых отношений по закону

К сожалению, уволенный работник, имеющий кредитные обязательства перед банком, не является привилегированным лицом. Следовательно, расторжение с ним трудового договора в одностороннем порядке – не нарушение ТК РФ. Поэтому в день увольнения с ним только должны быть произведены все расчеты, в соответствии со ст. 140 ТК РФ. Иными словами работодатель обязан:

- компенсировать все неиспользованные отпуска;

- выплатить з/п;

- выплатить компенсацию в виде выходного пособия из-за прекращения ТД.

Что необходимо предпринять?

При сложившихся обстоятельствах следует незамедлительно обратиться в банк. Не стоит ждать надоедливых звонков — с требованиями погасить задолженность. Лучше прийти в кредитную организацию самостоятельно и обоюдно решить проблему, захватив при этом с собой такой пакет документов, как:

- Труд. книжка;

- Паспорт;

- Оригинал или копию приказа об увольнении, согласно ст. 81 ТК РФ.

Сотрудники кредитной организации постараются вам помочь в сложившейся ситуации и найти оптимальное решение проблемы. Но если вы решите не обращаться в банк, то с первого дня просрочки на вас будут начисляться штрафные санкции, а это в свою очередь способно основательно подпортить кредитную историю.

Банковские «санкции»

Если вы вовремя не решите вопрос, то банк вправе наложить на вас штрафные санкции от 0,1% до нескольких процентов от суммы долга на дату просрочки, согласно подписанному кредитному договору. Согласно ст. 395 ТК РФ, пеня может рассчитываться как 1/360 ставки рефинансирования, которая была установлена ЦБ РФ.

Также не стоит забывать и о том, что согласно внутреннему Уставу банка и кредитному договору, штраф за допущенную просрочку может достигать до 200 тыс. руб. В случаях, когда размер долга равен 250 тыс. руб. и более, то должник переходит в разряд злостных неплательщиков – а это уже карается уголовным наказанием.

Таким образом, вам следует продолжать выплаты по кредиту, даже если они будут намного меньше установленной суммы – этим вы покажите банку, что хотите погасить долг, но не знаете пока что, как это сделать в полном объеме.

Варианты погашения задолженности

При своевременном, то есть досудебном, решении вопроса, банк может предложить такие выходы из сложившейся ситуации, как:

- Продажа движимого и недвижимого имущества;

- Признать себя банкротом, согласно ФЗ №476, если ваш долг более 500 тыс. руб и вы не платите ни копейки за кредит более 3-х мес. Для этого вам понадобится – 2-НДФЛ, документы на имущество, справка с банка о сумме долга.

Если вас признают банкротом, то вся сумма долга и штрафные санкции по ней аннулируются;

- Реструктуризация долга, в соответствии со ст. 105 БК РФ, при которой банк составит вам новый график платежей;

- «Кредитные каникулы» — отсрочка банком возврата основного долга, за исключением процентов. Но на это нужно идти только тогда, когда вы будете уверены, что через какое-то время станете платежеспособным;

- Оформить договор цессии, в соответствии со ст. 382 ГК РФ – переоформить кредит на иное лицо, то есть «перепродать»;

- Обратиться в страховую компанию, если при взятии кредита, вы оформляли страховку от потери работы.

Также специалисты отмечают, что необходимо внимательно изучить кредитный договор и найти там «ошибки», которые противоречат законодательству РФ. Или же, если банк передал ваш долг, то есть перепродал, кол лекторскому агентству без вашего на то согласия, согласно ФЗ №152, то вы можете обратиться в суд, где вас освободят от обязательств перед третьими лицами.

Из вышеизложенного можно сделать вывод о том, что если вы не знаете, как платить кредит при увольнении, то вам необходимо применить все возможные способы решения ситуаций без привлечения суда. Иными словами, всегда можно договориться с банком и заключить мировое соглашение.

Как платить кредит беременной женщине в декретном отпуске

Например, для беременных женщин подойдут «кредитные каникулы». Если, к примеру, женщина ушла в декрет и на данный момент не платежеспособна, то банк может дать женщине отсрочку в платежах до момента выхода ее на работу.

Также Вы можете попытаться найти пробелы в заключенном с кредитной организацией договоре и признать его не действительным, или расторгнуть в одностороннем порядке из-за нарушения банком ваших прав. Например:

- согласно ФЗ №152 «О персональных данных», кредитные учреждения не вправе без Вашего письменного согласия передавать или продавать Ваш долг 3-им лицам, то есть коллекторам;

- банк не может в одностороннем порядке повышать ставку по процентам.

Следовательно, Вы можете обратиться с заявлением в суд о нарушении законодательства, и Вас могут освободить от обязательств перед коллекторами или банком в зависимости от сложившейся ситуации.

Более того, банк вправе предложить продать Ваше имущество: телефон, мебель в квартире, машину и иную недвижимость. Если же у Вас нет ничего, и вас уволили с работы, а как-то платить за кредит нужно, то лучше всего признать себя банкротом, на основании ФЗ №476 «О банкротстве».

Признать себя или свою организацию банкротом можно лишь тогда, когда долг перед банком превышает полмиллиона рублей, и вы не совершали платежей по кредиту более 3 месяцев. Если же суд признает Вас или Вашу компанию банкротом, то все начисленные штрафные санкции и пенни аннулируются в одночасье.

То же самое относится и к долгу по ипотеке. Ничего нового.

Как видите, даже проблему по кредиту можно решить мирным путем. Не стоит забывать о том, что долговое обязательство банку превышающее 1,5 млн. рублей, согласно ст.

177 УК РФ, расценивается как злостное уклонение от уплаты заемных обязательств. До этого доводить не стоит, как и не стоит копить долг.

Ваше желание вернуть денежные средства банку, переводя в счет долга хотя бы 100 рублей каждый месяц, банк расценит положительно.

Источник: https://esli-uvolen.ru/esli-uvolili-s-raboty-kak-prodolzhit-platit-kredit/